Czuły punkt Rosji: sankcje finansowe działają

Od grudnia 2023 r. administracja USA nasila presję na rosyjski sektor finansowy i współpracujące z nim podmioty zagraniczne. Prowadzi to do coraz większych problemów z płatnościami za towary i usługi importowane przez Federację Rosyjską (FR). Rosyjskie media i biznes donoszą, że w obawie przed amerykańskimi sankcjami wtórnymi ze współpracy z FR masowo rezygnują także banki chińskie. Jak dotąd nie widać jednak, aby trudności te prowadziły do poważnych zmian w handlu zagranicznym. Z danych Centralnego Banku Rosji (CBR) wynika, że wartość importu w pierwszych ośmiu miesiącach 2024 r. zmniejszyła się o ok. 8% r/r, eksportu zaś o ponad 1%. Ten stosunkowo niewielki spadek świadczy o tym, że rosyjskie podmioty – w kooperacji ze swoimi partnerami zagranicznymi, zwłaszcza z państw Globalnego Południa – nadal znajdują kanały obchodzenia restrykcji. Koszty sprowadzenia towarów są jednak coraz wyższe, a czas dostaw wydłuża się. W efekcie prowadzi to do dalszego wzrostu inflacji i pogłębiania problemów gospodarczych Rosji.

Wzrost amerykańskiej presji na rynek finansowy Rosji

Mimo że sankcje wobec rynku finansowego FR były wprowadzane przez Zachód od 2014 r., to rosyjskie podmioty dość sprawnie stworzyły mechanizmy pozwalające na ich obchodzenie. Największą aktywność pod tym względem wykazywały koncerny eksportowe, które były zmuszone ograniczyć operacje w dolarach i euro oraz przejść na rozliczenia w rublach i walutach narodowych, w tym w juanach, dirhamach czy rupiach. Nawet one napotykały jednak liczne trudności w rozrachunkach międzynarodowych, czego przykładem było zgromadzenie w 2023 r. nadmiernych zasobów rupii za dostarczoną ropę (o wartości ok. 40 mld dolarów) na kontach w indyjskich bankach. Zgodnie z doniesieniami obu stron w większości udało się już rozliczyć te transakcje, m.in. za pomocą inwestycji w Indiach oraz stosując waluty państw trzecich.

Od jesieni ub.r. amerykańska administracja starała się utrudnić rosyjskim podmiotom rozliczenia międzynarodowe, przede wszystkim nakładając restrykcje na kolejne instytucje oraz zniechęcając sektor finansowy państw trzecich do współpracy z Rosją. Kluczowe znaczenie miało przyznanie w grudniu 2023 r. Departamentowi Skarbu USA prawa do karania sankcjami wtórnymi (zakazem kooperacji z amerykańskim rynkiem finansowym) podmiotów z państw trzecich zaangażowanych w obsługę transakcji związanych z dostarczaniem do FR towarów i technologii podwójnego zastosowania.

Ponadto na listy sankcyjne USA wpisano kluczowe dla rosyjskiego rynku finansowego instytucje, m.in. Moskiewską Giełdę oraz kontrolowane przez nią Narodowe Centrum Clearingowe (czerwiec 2024 r.), Narodowy System Kart Płatniczych, który m.in. wydaje własną kartę bankową MIR (luty 2024 r.), oraz kolejne rosyjskie banki (w tym szanghajski oddział WTB). Dodatkowo Waszyngton nasilił monitoring międzynarodowej aktywności rosyjskich podmiotów, dzięki któremu był w stanie wyśledzić niektóre schematy obchodzenia obostrzeń z udziałem spółek z państw trzecich. W rezultacie na amerykańskie listy sankcyjne trafia coraz więcej firm z Chin, Turcji czy Zjednoczonych Emiratów Arabskich. Podobne działania zaczęła podejmować także UE, choć liczba podmiotów z państw trzecich objęta restrykcjami unijnymi jest znacznie mniejsza.

Konsekwencje zacieśniania sankcji

W efekcie wprowadzanych restrykcji nasiliły się problemy z płatnościami za rosyjski import, przy czym dotyczy to też towarów i firm nieobjętych zachodnimi sankcjami. Najpoważniejsze trudności zgłaszają importerzy samochodów, elektroniki, odzieży, a nawet (indyjskiej) stali. Zagraniczne banki (przede wszystkim chińskie, tureckie, armeńskie, kazachstańskie) coraz częściej odmawiają przyjęcia pieniędzy płynących z Rosji. Trudno oszacować skalę nierealizowanych płatności – media informują, że większość środków wraca do wpłacających. Największe ograniczenia dotyczą bezpośrednich płatności w juanach z FR do Chin. Pod koniec sierpnia br. zaczęły się jednak problemy także z opłatami w juanach realizowanymi przez państwa trzecie, np. banki Zjednoczonych Emiratów Arabskich odrzucały transakcje za import chińskiej elektroniki, jeśli końcowym odbiorcą była firma z Rosji. Należy przy tym zauważyć, że główną walutą rozliczeniową za rosyjski import jest rubel (według CBR w czerwcu br. w walucie tej dokonano prawie 43% wszystkich transakcji), zaś juan znajduje się na drugim miejscu (ok. 40% płatności).

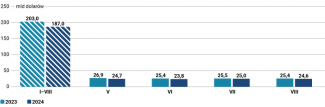

Wprowadzane ograniczenia najsilniej uderzyły w małe i średnie firmy rosyjskie. Duży biznes, dysponujący rozbudowanym zapleczem prawnym i księgowym, nadal jest w stanie wytyczać nowe kanały rozliczeń międzynarodowych. W rezultacie na razie nie widać znacznego spadku importu do Rosji. Należy jednak zauważyć, że kumulacja problemów z płatnościami postępuje od końca lipca br., a jak dotąd nie ma danych o obrotach za ten okres. Z bilansu płatniczego FR wynika, że w pierwszych ośmiu miesiącach 2024 r. import był o ok. 8% niższy niż przed rokiem (zob. wykres 1). Dane celne największych dostawców na rynek rosyjski wskazują też, że zmiany w handlu nie są znaczące.

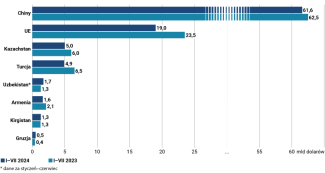

Najsilniejsze spadki w ciągu pierwszych siedmiu miesięcy 2024 r. (o ok. 20% r/r) odnotował co prawda eksport turecki, armeński, unijny i kazachstański. Wzrosły natomiast w tym okresie dostawy do Rosji z Gruzji, Kirgistanu oraz Uzbekistanu (dane za pierwsze półrocze), przy czym udział tych państw w rosyjskim imporcie wciąż pozostaje niewielki. Zwyżka ta może jednak sugerować, że kraje te zwiększyły swoją rolę jako kanału obchodzenia sankcji przez FR. Z kolei wartość chińskiego eksportu do Rosji w pierwszych ośmiu miesiącach 2024 r. w zasadzie nie zmieniła się względem analogicznego okresu roku ubiegłego (zob. wykres 2).

Chiny pomiędzy Rosją a Zachodem

Kluczowa dla efektywności zaostrzanych przez Zachód sankcji finansowych jest postawa Pekinu. Po inwazji Rosji na państwo ukraińskie Chiny stały się jej głównym partnerem gospodarczym. W pierwszej połowie 2024 r. ChRL odpowiadała już za ok. 40% rosyjskiego importu oraz ponad 30% eksportu. Dodatkowo juan stał się kluczową walutą rozliczeniową w wymianie zagranicznej FR i jedyną walutą rezerwową CBR. Pekin jest zainteresowany utrzymaniem swoich wpływów w Rosji. Ewentualne wyraźne ograniczenie handlu z północnym partnerem oznaczałoby straty nie tylko ekonomiczne, lecz także wizerunkowe – byłoby bowiem demonstracją skuteczności amerykańskiej polityki. Stawiałoby również pod znakiem zapytania rolę juana jako potencjalnej alternatywy dla dolara. Dla najbardziej zglobalizowanych chińskich instytucji finansowych amerykańskie sankcje wtórne są jednak bardzo dotkliwe, przez co na znaczeniu zyskują alternatywne – zwykle mniej efektywne – formy rozliczeń handlu.

Mimo wyrazów poparcia ze strony Komunistycznej Partii Chin (KPCh) biznes chiński – w tym państwowe banki – stara się dostosować do amerykańskich wymogów, ograniczając negatywne konsekwencje dla gospodarki ChRL. Przede wszystkim duże chińskie podmioty, które nie chcą narażać się na sankcje za obecność na relatywnie mało istotnym rynku rosyjskim, starają się minimalizować ryzyko i redukują aktywność w FR. Przykładowo od kwietnia rosyjski oddział Bank of China zredukował aktywa netto o ok. 40%, a po wpisaniu Moskiewskiej Giełdy (MOEX) na amerykańską listę sankcyjną zrezygnował też z funkcji jej banku rozliczającego transakcje w juanach. W tej roli zastąpił go miejscowy oddział Industrial and Commercial Bank of China. On również może się jednak wycofać, jeśli wygasną amerykańskie licencje zezwalające na tymczasową współpracę z MOEX (termin upływa 12 października).

Chińskie banki zdecydowały się ponadto na skrupulatniejszą weryfikację podmiotów zaangażowanych w transakcje transgraniczne. W efekcie proces rozliczeniowy znacznie się wydłużył, a niektóre płatności miały, według licznych doniesień medialnych, ostatecznie nie zostać zrealizowane. Wiele instytucji zaczęło traktować wszystkie juany, które przeszły przez rosyjski system finansowy, jako „brudne” i przynajmniej tymczasowo całkowicie wstrzymało obsługę rozliczeń z podmiotami z FR.

Do czerwca kluczową rolę w rozliczaniu handlu dwustronnego odgrywał szanghajski oddział rosyjskiego WTB. Po objęciu go restrykcjami chińskie instytucje państwowe, m.in. Bank of China, wycofały się ze współpracy z nim. Niszę po dużych, kontrolowanych przez Pekin podmiotach miały częściowo wypełnić zlokalizowane w przygranicznych regionach mniejsze banki, których powiązania z globalnym systemem finansowym pozostają niewielkie, podobnie jak ich transparentność. Dysponują one jednak niewystarczającymi zasobami i zdolnościami organizacyjnymi, aby realizować te działania w adekwatnej skali.

Analiza chińsko-rosyjskiej wymiany handlowej od początku br. sugeruje, że problemy z płatnościami i niepewność związana z implementacją kolejnych amerykańskich sankcji mogły przyczynić się do ograniczenia sprzedaży newralgicznych towarów (m.in. dużych ciężarówek, koparek, tokarek i pionowych centrów obróbczych) z Chin do Rosji oraz okresowego spadku całej wymiany między państwami. W marcu i kwietniu wartość eksportu ogółem z ChRL do FR zmniejszyła się o kilkanaście procent r/r. W kolejnych miesiącach wróciła jednak do ubiegłorocznych poziomów, a w sierpniu była nawet o 10% wyższa niż przed rokiem. Wygląda zatem na to, że podmioty po obu stronach granicy wciąż znajdują sposoby na rozliczanie transakcji.

Jednym z rozwiązań stosowanych w handlu Rosji z Chinami (i innymi partnerami) jest wykorzystanie państw trzecich, w których rejestruje się spółki córki dysponujące kontem bankowym poza FR lub pozyskuje pośredników formalnie niemających nic wspólnego z Rosją. Popularne są też platformy łączące importerów z eksporterami dysponującymi „czystymi” juanami w ChRL, korzystanie z takich nielegalnych rozwiązań jak płatności gotówkowe, kryptowalutowe lub w złocie, a nawet próby nawiązania wymiany barterowej.

Efektywność restrykcji finansowych

Wykorzystywane w ostatnich miesiącach przez Waszyngton sankcje wtórne są jednym z głównych instrumentów odstraszających państwa trzecie od wspierania Rosji w procesie obchodzenia zachodnich restrykcji. Szczególnie efektywnym narzędziem okazała się groźba odcięcia banków z Chin, Turcji czy państw Zatoki Perskiej od amerykańskiego rynku finansowego, który nadal pozostaje dla nich kluczowy przy rozliczeniach handlowych bądź inwestycyjnych. W rezultacie duże, renomowane instytucje wolą ograniczać ryzyko wynikające ze współpracy z FR, czasem wręcz na wyrost rezygnując z kooperacji z podmiotami z nią powiązanymi. I choć tworzone są alternatywne mechanizmy rozliczeń, to i tak koszty tych operacji rosną, a czas dostaw do Rosji się wydłuża.

Wprawdzie ze względu na znaczenie juana w rosyjskiej gospodarce sankcje silnie dotknęły chińskie podmioty globalne, niemniej w dłuższym okresie na trudnościach Rosji najbardziej może zyskać właśnie ChRL. W przypadku tego państwa nasilenie restrykcji nie przełożyło się na trwałe spadki w handlu, co wskazuje na rozwój odpornych na nie mechanizmów finansowych. Duże firmy z Chin lub powiązane z nimi będą zapewne zastępować drobnych rosyjskich importerów. Zmniejszanie się konkurencji przekładać się będzie natomiast na coraz wyższe ceny sprowadzanych towarów.

Rosnące koszty importu napędzają inflację, z którą Centralny Bank Rosji bezskutecznie walczy od ubiegłego roku (obecnie bazowa stopa procentowa wynosi już 19%). Oficjalnie roczna inflacja w FR pod koniec sierpnia przekroczyła 9%, jednak z badań instytutu Romir (który prowadzi je na bazie znacznie szerszego koszyka towarów niż Rosstat) wynika, że realny wzrost cen w tym czasie to ponad 21%.

Dalsze zacieśnianie sankcji finansowych, wpisywanie na listy kolejnych rosyjskich banków (w tym Gazprombanku), także przez UE (w tym wymuszenie wycofania się europejskich banków z FR), oraz monitorowanie przestrzegania restrykcji i nakładanie ich na partnerów z państw trzecich negatywnie wpłyną na stabilność finansową Rosji. Stanie się tak zwłaszcza wtedy, gdy ograniczenia te w coraz większym stopniu dotyczyć będą płatności za rosyjski eksport surowców energetycznych.

Wykres 1. Wartość importu towarów do Rosji

Źródło: CBR Bilans Płatniczy, cbr.ru.

Wykres 2. Wartość eksportu wybranych państw do Rosji

Źródło: Eurostat i narodowe urzędy statystyczne Turcji, Kazachstanu, Uzbekistanu, Armenii, Gruzji i Chin.