Game over? Przyszłość rosyjskiego tranzytu gazu przez Ukrainę

Zajęcie przez Ukrainę fragmentu terytorium Rosji, na którym znajdują się strategicznie ważne elementy infrastruktury gazowej, nie poskutkowało redukcją przesyłu surowca do odbiorców w UE. Jednocześnie wzrost w ostatnich tygodniach ryzyk dla bezpieczeństwa tej trasy podsyca pytania o przyszłość tranzytu rosyjskiego gazu przez Ukrainę po wygaśnięciu z końcem 2024 r. kontraktu tranzytowego oraz o wpływ zbliżających się zmian na stabilność dostaw.

W związku z trwającą wojną rosyjsko-ukraińską oraz różnymi interesami kluczowych stron (Ukrainy, Unii Europejskiej i Rosji) przyszłe wykorzystanie ukraińskich gazociągów obarczone jest dużą dozą niepewności. Nieprzewidywalność i dynamika działań zbrojnych sprawiają też, że nie można wykluczyć całkowitego wstrzymania tranzytu przed końcem roku. Przerwanie dostaw w najbliższych tygodniach lub od stycznia 2025 r. będzie wprawdzie skutkowało przynajmniej krótkotrwałym wzrostem cen i niepewności na rynku unijnym, lecz zarazem przyczyni się do przyspieszenia odchodzenia UE od zależności od węglowodorów z Rosji oraz zmniejszenia politycznych ryzyk z nim związanych.

Ukraińska ofensywa a stabilność przesyłu

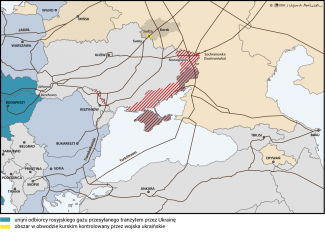

Po wkroczeniu wojsk ukraińskich na terytorium obwodu kurskiego Federacji Rosyjskiej (FR) 6 sierpnia pod ich kontrolą znalazła się część infrastruktury gazowej istotna dla dalszego tranzytu rosyjskiego surowca. Chodzi m.in. o fragment gazociągu biegnącego na Ukrainę, punkt graniczny Sudża (przez który gaz przechodzi obecnie tranzytem przez ukraińską sieć do UE) i stacja pomiarowa. Wprawdzie niektóre obiekty – m.in. niewielki naziemny odcinek gazociągu – uległy uszkodzeniu, ale nie spowodowało to znacznego obniżenia bądź zablokowania transportu paliwa.

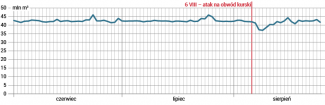

W pierwszych dniach po rozpoczęciu ofensywy doszło natomiast do krótkotrwałej redukcji przepływu. Najniższy poziom – 37 mln m3 na dobę (ok. 14% mniejszy od średniej z wcześniejszych tygodni) – zanotowano 9 sierpnia. Kilka dni później wartość ta wróciła jednak do normy.

Wykres 1. Dobowy przepływ gazu przez punkt pomiarowy Sudża

Źródło: OGTSU.

Od 11 maja 2022 r., kiedy to Ukraina zaprzestała przyjmowania rosyjskiego gazu z punktu Sochraniwka, Sudża to jedyny działający punkt graniczny między nią a FR, przez który pomimo wojny płynie surowiec do Europy. Według ukraińskiego operatora techniczne możliwości tamtejszej infrastruktury wynosiły przed pełnoskalową agresją 244 mln m3 na dobę, a w 2020 r. transportowano nią średnio 130,1 mln m3 paliwa dziennie. Przesyłane w ostatnich latach wolumeny są niższe od tych zawartych w obowiązującym do końca 2024 r. kontrakcie (zob. Aneks).

Przyszłość tranzytu: interesy stron

Trwające działania zbrojne w bezpośrednim sąsiedztwie strategicznych obiektów gazowych, ich uszkodzenie oraz przejęcie kontroli nad nimi przez Ukrainę stwarzają zarówno Kijowowi, jak i Moskwie pretekst do wstrzymania tranzytu szybciej, niż wynika to z umowy. Jednocześnie kontynuowanie go mogłoby wskazywać na brak interesu stron w przerwaniu dostaw tą trasą. Przyszłość przesyłu rosyjskiego paliwa przez terytorium Ukrainy oraz wykorzystania tamtejszej infrastruktury zależeć będzie od dynamiki sytuacji na froncie oraz – może w jeszcze większym stopniu – interesów i posunięć zaangażowanych państw.

Ukraina – pomimo walk toczonych na jej ziemiach w pobliżu newralgicznych elementów infrastruktury gazowej oraz ostrzałów i uszkodzeń tejże – od wybuchu wojny zapewniała stabilny tranzyt surowca z FR do UE. Zarazem Kijów oficjalnie odrzuca opcję przedłużenia kontraktu oraz podpisywania jakichkolwiek dokumentów bezpośrednio z rosyjskimi podmiotami. Potwierdził to Wołodymyr Zełenski w lipcowym wywiadzie dla agencji Bloomberg. Prezydent oznajmił w nim też, że rozpatruje się inne warianty wykorzystania krajowej infrastruktury, w tym dostawy gazu z Azerbejdżanu[1] (zob. Aneks). Także szef Naftohazu Ołeksij Czernyszow przyznał w wywiadzie z 6 sierpnia, że trwają rozmowy z azerbejdżańskim koncernem SOCAR w sprawie przesyłu surowca (nie sprecyzował przy tym jego wolumenów)[2]. Dopuścił również możliwość kupowania przez unijne firmy paliwa od Gazpromu na granicy ukraińsko-rosyjskiej.

Większość środowiska eksperckiego na Ukrainie sprzeciwia się przedłużeniu tranzytu zarówno rosyjskiego gazu, jak i jakiegokolwiek surowca płynącego z FR (w tym potencjalnie azerbejdżańskiego). Szczególnie aktywny na tym polu Serhij Makogon – były szef operatora gazowego OGTSU – zwraca uwagę, że Rosja na sprzedaży paliwa przesyłanego przez Ukrainę zarabia kilkukrotnie więcej niż ta na samym tranzycie. Ponadto do budżetu ma trafiać maksymalnie 20% przychodów z tego tytułu – resztę pochłaniają koszty obsługi procesu (zakup gazu technicznego, wypłaty dla personelu i prace remontowe)[3].

Równocześnie Ukraina czyni kroki przygotowujące krajowy system gazociągowy do funkcjonowania w warunkach całkowitego zaprzestania rosyjskiego tranzytu. Wyniki przeprowadzonych w latach 2023–2024 stress testów wskazują, że infrastruktura jest w stanie działać w trybie rewersu – tj. dostaw wyłącznie z kierunku zachodniego. Przyjęte w sierpniu zmiany prawne pozwalają OGTSU optymalizować wykorzystanie przepustowości obiektów i dostosowywać je do zapotrzebowania krajowych konsumentów (najprawdopodobniej wiązałoby się to z wyłączeniem niepotrzebnych stacji kompresorowych), co ma zmniejszyć koszt obsługi technicznej systemu. Już obecnie jego potencjał projektowy wykorzystywany jest w zaledwie 10%.

Komisja Europejska i zdecydowana większość państw członkowskich popierają decyzję Kijowa o nieprzedłużaniu kontraktu z Moskwą. Współgra to z – potwierdzonym przez przewodniczącą KE Ursulę von der Leyen – unijnym celem zupełnego odejścia od importu rosyjskich węglowodorów. Jednocześnie jednak pojedyncze kraje pozostają sceptyczne wobec tego typu polityki, co najwyraźniej uwidacznia się w przypadku Węgier. Dodatkowo kilka państw (Słowacja, Austria, w mniejszym stopniu Czechy, Węgry, Chorwacja, Słowenia i Włochy) wciąż polega na tranzycie rosyjskiego gazu przez terytorium Ukrainy. Niektórym utrzymanie możliwości sprowadzania paliwa z FR przez ukraińskie gazociągi jawi się jako opcja atrakcyjna ekonomicznie, a część (np. Słowacja) nadal czerpie z tranzytu korzyści finansowe – choć znacznie niższe niż przed wojną.

Równolegle państwa polegające w dalszym ciągu na dostarczaniu rosyjskiego surowca przez Ukrainę przygotowują się do wygaśnięcia kontraktu między nią a FR i prawdopodobnego zakończenia tranzytu. W konsekwencji kontraktują alternatywne dostawy (w formie LNG albo choćby gazu z Norwegii) i szukają innych szlaków. W ostatnich miesiącach dyskutuje się przykładowo pomysł importowania paliwa z Azerbejdżanu, które do odbiorców w Europie Środkowej miałoby być przesyłane gazociągami ukraińskimi. Nie do końca wiadomo, jak takie dostawy miałyby wyglądać, w tym jaką trasą miałyby się odbywać i czy chodzi o fizyczny tranzyt czy transakcje swapowe. Niemniej jednak inicjatywa ta spotkała się z szerokim zainteresowaniem w UE oraz wsparciem ze strony KE.

Dla Rosji utrata kontroli nad stacją pomiarową Sudża stanowi przesłankę do wstrzymania transportu przez Ukrainę ze względu na niemożność faktycznego zmierzenia, ile surowca trafia do tamtejszej sieci. Pomimo to Gazprom nie zdecydował się na taki krok i kontynuuje tranzyt. Wynika to przede wszystkim z dochodowości rynku unijnego, co ma szczególne znaczenie w kontekście trudności finansowych doświadczanych przez koncern od 2023 r.[4] Sprzedaż paliwa do UE tym szlakiem przynosi ok. 2 mld dolarów – około jedną czwartą wpływów eksportowych spółki, a Rosjanie nie dysponują aktualnie opcją przekierowania całości trafiającego tamtędy gazu na inne trasy ze względu na ograniczenia infrastrukturalne – TurkStream – bądź polityczne – gazociąg jamalski (nieczynny) i jedna nieuszkodzona nitka Nord Streamu 2.

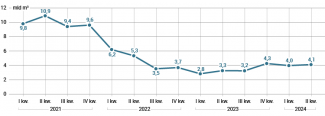

Gazprom dąży zatem do kontynuowania przesyłu przez Ukrainę (a potencjalnie nawet jego zwiększenia), przynajmniej dopóki nie zyska możliwości skierowania sprzedaży na inne rynki bądź nie pojawi się realistyczny wariant ominięcia terytorium sąsiada. W ten sposób koncern unika też konieczności dalszego cięcia własnego wydobycia[5], a władzom FR tranzyt zapewnia narzędzie do wywierania presji politycznej na UE i konkretne państwa europejskie odbierające rosyjski surowiec (mowa m.in. o Austrii, Węgrzech i Słowacji). Interesy te potwierdza dynamika dostaw realizowanych przez spółkę – od IV kwartału 2023 r. odnotowuje ona zwiększenie przesyłu po jego znacznym zredukowaniu rozpoczętym dwa lata wcześniej.

Wykres 2. Kwartalny przesył rosyjskiego gazu przez Ukrainę do UE od 2021 do połowy 2024 roku

Źródło: Bruegel.

W obliczu zbliżającego się wygaśnięcia umowy Kreml wydaje się zainteresowany każdą opłacalną ekonomicznie i politycznie opcją dalszego tranzytu. Na poziomie retorycznym Rosjanie wskazują Kijów jako stronę niechętną przedłużeniu eksportu pomimo dobrej woli z ich strony[6]. Dlatego można się spodziewać otwartości Moskwy i Gazpromu na propozycje podmiotów unijnych w kwestii zbytu gazu i przesyłania go ukraińską siecią na innych zasadach. Dla przykładu koncern może być skłonny sprzedawać im surowiec bezpośrednio na granicy rosyjsko-ukraińskiej.

Bez względu na przyszłość tranzytu przez Ukrainę Rosjanie mogą także rozważać dostawy przez rosyjskie i ukraińskie magistrale do UE gazu z Azerbejdżanu. Choć generowałby on konkurencję na rynku unijnym, to FR może dostrzegać w zgodzie na jego transport interes polityczny (narzędzie wpływu na Brukselę i Baku) i finansowy (dochody tranzytowe). Nie można jednak wykluczyć, że Moskwa zdecyduje się na minimalizację lub wstrzymanie przesyłu oraz nieposzukiwanie możliwości jego kontynuowania w jakiejkolwiek formie ze szkodą dla komercyjnej działalności koncernu. Kreml próbowałby w ten sposób zaognić spory wewnątrz Unii na tle polityki sankcyjnej i wsparcia dla Kijowa, jak również skonfliktować z nią Ukrainę poprzez wskazanie UE jako winnej zaprzestania tranzytu oraz idącego za tym wzrostu cen gazu.

Mapa. Ukraina na mapie gazociągów eksportowych do UE

Źródło: opracowanie własne na podstawie entsog.eu i deepstatemap.live.

Przyszłość tranzytu – scenariusze…

W związku z różnymi interesami stron dotyczącymi przyszłości tranzytu surowca przez terytorium Ukrainy i trwającymi działaniami wojennymi obecnie trudno jednoznacznie przewidzieć przyszłość wykorzystania tamtejszych gazociągów. Możliwe są przynajmniej trzy scenariusze.

Pierwsza, najbardziej prawdopodobna opcja, zakłada całkowite wstrzymanie tranzytu od 1 stycznia 2025 r. Wskazuje na nią polityczna determinacja Kijowa i Brukseli. W takim przypadku przez ukraińskie rurociągi przestałby płynąć gaz z FR, niewykluczone natomiast byłoby używanie ich do transportowania na rynki środkowoeuropejskie surowca nierosyjskiego. Realniejsze wydaje się przy tym wykorzystywanie infrastruktury do tranzytu paliwa – np. azerbejdżańskiego czy LNG, najpewniej w relatywnie niewielkich wolumenach – dostarczanego np. gazociągiem transbałkańskim, w rewersowym kierunku z południa na północ, tj. z Turcji czy Grecji. Ziszczenie się takiego scenariusza skutkowałoby zwiększeniem ryzyka przeprowadzania przez Rosję częstszych i bardziej dotkliwych niż dotychczasowe ataków na ukraińskie obiekty gazowe – te służące zarówno dostawom na rynek krajowy, jak i magazynowaniu surowca. Przesyłanie gazu z krajów trzecich (np. Azerbejdżanu) przez rosyjskie rurociągi na Ukrainę i dalej należy uznać za znacznie mniej prawdopodobne. Takie działanie wymagałoby bowiem nie tylko zgody Moskwy, lecz także wynegocjowania i zawarcia technicznych porozumień rosyjsko-ukraińskich (przynajmniej międzyoperatorskich), co w warunkach trwającej wojny wydaje się niemożliwe. Nie wiadomo też, jakie byłyby koszty takiego przedsięwzięcia i jakie ryzyka by ono niosło.

Drugi scenariusz przewiduje całkowite wstrzymanie tranzytu gazu w 2024 r. Pomimo normalizacji przesyłu rosyjskiego gazu przez ukraińskie rurociągi po zajęciu przez Kijów obwodu kurskiego nie można wykluczyć sytuacji, w której Moskwa zaprzestanie tranzytu przed wygaśnięciem kontraktu. Na taki scenariusz wskazuje nieprzewidywalność i intensywność bieżących działań militarnych w okolicach Sudży, które mogą prowadzić do zniszczeń wykluczających kontynuowanie przesyłu surowca w najbliższej przyszłości. Możliwe również, że Moskwa z przyczyn politycznych podejmie decyzję o wcześniejszym zastopowaniu tranzytu, a Gazprom powoła się na force majeure.

Wypracowanie nowego wariantu dostaw rosyjskiego paliwa przez terytorium Ukrainy do UE realizowałoby trzeci, najbardziej koniunkturalny scenariusz. Formalnie najprostsza opcja w warunkach braku długoterminowego kontraktu tranzytowego zakładałaby sprzedaż go na granicy rosyjsko-ukraińskiej. Takim wariantem z pewnością interesuje się Moskwa, ale przynajmniej w krótkim okresie mógłby on być atrakcyjny także dla koncernów austriackich czy słowackich.

…i ich konsekwencje dla UE

Pełne wstrzymanie tranzytu przez Ukrainę (przed końcem 2024 r. lub od 1 stycznia 2025 r.) wiązałoby się ze wzmożeniem niepewności na unijnym rynku gazu i najpewniej krótkotrwałym ograniczeniem wolumenów dostępnego surowca, zwłaszcza w niektórych państwach Europy Środkowej. Mogłoby to stanowić wyzwanie w kontekście zbliżającej się zimy (to okres największego zapotrzebowania) oraz przynieść wzrosty i dynamiczne zmiany cen na giełdach. Utrudniłoby też zaopatrzenie Ukrainy w gaz.

Wydaje się jednak, że te skoki cen i niepewność okazałyby się mniejsze niż w czasie pierwszej zimy po wybuchu wojny, jako że wszystkie państwa i uczestnicy rynku mieli czas na przygotowanie się do ustania tranzytu przez ukraińskie gazociągi i wypracowanie instrumentów przeciwdziałania najgorszym skutkom kryzysu. W szczególności kraje wciąż najbardziej zależne od rosyjskich dostaw zostałyby zdopingowane do skutecznej dywersyfikacji. Odejście od importu z FR niewątpliwie przybliżyłoby również UE do deklarowanego celu uniezależnienia się od tamtejszych węglowodorów. Wreszcie zaś posunięcie to zminimalizowałoby niebezpieczeństwo instrumentalnego wykorzystania tychże przez Moskwę w przyszłości.

W razie dalszego trwania (na jakichkolwiek zasadach) tranzytu rosyjskiego surowca spada natomiast ryzyko wspomnianych podwyżek cen i niepewności w trakcie najbliższej zimy. Teoretycznie urzeczywistnienie się tego scenariusza powinno także zmniejszyć narażenie ukraińskiej infrastruktury gazowej na ataki, choć należy zaznaczyć, że Rosjanie bombardowali ją po wybuchu pełnoskalowej wojny pomimo trwającego tranzytu własnego surowca.

Jednocześnie kontynuacja przesyłu podtrzyma zależność energetyczną UE od FR w dobie ekonomicznej konfrontacji tego kraju z Zachodem. Co więcej, krótkoterminowe ograniczenie kosztów importu gazu w Unii (zwłaszcza w Europie Środkowej) skutkować będzie koniecznością dalszego ponoszenia długoterminowych politycznych kosztów częściowego uzależnienia od Rosji, w tym podatnością na szantaż energetyczny z jej strony. Taka sytuacja nie tylko ograniczy motywację państw wciąż polegających na rosyjskich surowcach do odchodzenia od ich sprowadzania, ale może też podsycać różnice wewnątrz UE i obniżać szanse na porozumienie w sprawie kolejnych sankcji (np. embarga na import rosyjskiego gazu).

ANEKS

Rosyjsko-ukraiński kontrakt gazowy z 2019 roku

Umowę o tranzycie rosyjskiego gazu przez terytorium Ukrainy podpisano 30 grudnia 2019 r. na pięć lat. Zgodnie z dokumentem Gazprom został zobowiązany do wysyłania 65 mld m3 surowca w pierwszym roku i 40 mld m3 rocznie w kolejnych latach według formuły ship-or-pay („przesyłaj albo płać”)[7]. O ile w 2021 r. przesłał 41,7 mld m3 gazu, o tyle po wybuchu wojny i wstrzymaniu przez ukraińskiego operatora OGTSU przyjmowania paliwa z punktu Sochraniwka (w związku z utratą przez Kijów kontroli nad punktem granicznym wskutek działań militarnych) nie zgodził się na zwiększenie przesyłu przez drugi z punktów granicznych – Sudżę – choć przepustowość gazociągu na to pozwalała. W rezultacie tranzyt rosyjskiego surowca przez Ukrainę wyniósł 20,5 mld m3 w 2022 r. i 14,7 mld m3 w 2023 r. Koncern odmówił przy tym płacenia za tranzyt całego zakontraktowanego gazu, co spowodowało, że strona ukraińska zwróciła się we wrześniu 2022 r. do Międzynarodowego Sądu Arbitrażowego w Paryżu (powinien on wydać orzeczenie w 2026 r.).

Redukcja dostaw wpisywała się w prowadzoną przez Rosję od 2021 r. politykę zmniejszania eksportu do Europy, zintensyfikowaną szczególnie po rozpoczęciu pełnoskalowej inwazji na Ukrainę i mającą na celu wywarcie politycznej presji na Brukselę. Niepowodzenie tej strategii sprawiło, że od końca IV kwartału 2023 r. obserwujemy zwiększenie sprzedaży via Ukraina, choć przesyłane wolumeny są wciąż niższe od zakontraktowanych.

Perspektywy tranzytu azerbejdżańskiego gazu przez Ukrainę

Od czerwca 2024 r. trwają dyskusje na temat możliwości przesyłu przez rurociągi ukraińskie – po wygaśnięciu umowy Ukraina–Rosja – gazu z Azerbejdżanu. Niewiążące zainteresowanie taką opcją wyraziły Bruksela, Kijów i Baku. W interesie tego ostatniego leży zarówno zacieśnianie współpracy energetycznej – w tym gazowej – z UE, jak i poszerzanie własnego udziału w unijnym rynku gazu (przede wszystkim w Europie Południowo-Wschodniej i Środkowej). Inicjatywa wpisuje się w szereg deklaracji intencji i wstępnych porozumień unijno–azerbejdżańskich, w tym w protokół ustaleń z 2022 r. z Komisją Europejską, w którym Baku zobowiązało się do zwiększenia dostaw surowca do 20 mld m3 rocznie[8].

Zarazem pomysł tranzytu azerbejdzańskiego gazu przez Ukrainę do UE jest na razie dość niekonkretny. Na drodze do jego wdrożenia w najbliższym czasie stoi też kilka wyzwań. Azerbejdżan, szczególnie w perspektywie najbliższych lat, ma ograniczone możliwości podnoszenia jego produkcji i eksportu. Poza tym nie do końca wiadomo, którędy paliwo miałoby być transportowane do systemu ukraińskiego i dalej do UE (dostępne warianty obejmują przesył przez Turcję i gazociąg transbałkański, przez Rosję, dostawy swapowe) oraz ile taka operacja mogłaby kosztować.

[1] D. Krasnolutska, Zelenskiy Says Ukraine Discussing Transit of Azeri Gas to EU, Bloomberg, 3.07.2024, bloomberg.com.

[2] О. Некращук, Д. Бобрицький, «Ми хочемо експортувати газ». СEO Нафтогазу Олексій Чернишов про справжню ціну палива, переговори із Socar і політичні впливи — інтерв'ю, NV Бізнес, 6.08.2024, biz.nv.ua.

[3] Według Makogona Ukraina tytułem opłat za przesył gazu otrzymuje 800 mln dolarów rocznie, a do budżetu trafia tylko 100–200 mln – zob. Н. Топалов, Украина до сих пор качает российский газ и финансирует войну против себя. Продолжится ли это в 2025 году?, Економічна правда, 15.08.2024, epravda.com.ua.

[4] F. Rudnik, Gazprom w 2023 roku: rekordowe straty finansowe, OSW, 14.06.2024, osw.waw.pl.

[5] W 2023 r. spadło ono do 359 mld m3, co stanowiło historyczne minimum. Dla porównania w 2021 r. Gazprom wydobył blisko 515 mld m3 gazu.

[6] Новак: РФ готова поставлять газ по территории Украины и после 2024 года, ТАСС, 3.07.2024, tass.ru.

[7] Szerzej zob. S. Kardaś, W. Konończuk, Tymczasowa stabilizacja: porozumienie gazowe Rosja–Ukraina, „Komentarze OSW”, nr 317, 31.12.2019, osw.waw.pl.

[8] Zob. Gaz dla Unii spoza Rosji, Komisja Europejska – Przedstawicielstwo w Polsce, 19.07.2022, poland.representation.ec.europa.eu.