Gazprom w 2023 roku: stabilizacja eksportu do Europy, wzrost znaczenia Chin

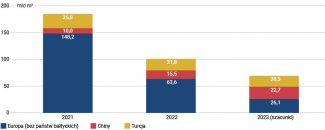

Według szacunków opublikowanych przez agencję Argus Gazprom w 2023 r. sprzedał krajom tzw. dalekiej zagranicy (Europa z wyjątkiem państw bałtyckich oraz Turcja i Chiny) 69,3 mld m3 gazu ziemnego. Oznacza to spadek o blisko 33% względem 2022 r., kiedy to koncern wyeksportował tam blisko 101 mld m3 surowca. Ubiegły rok był drugim z rzędu, w którym rosyjski monopolista zanotował zmniejszenie zbytu na tym kierunku – w 2021 r. do „dalekiej zagranicy” przesłał bowiem 185 mld m3 gazu.

Do obniżenia eksportu rurociągowego doszło na dwóch głównych kierunkach: europejskim i tureckim. Do Europy popłynęło 26,1 mld m3 surowca, a więc o ok. 59% mniej w porównaniu do 2022 r. Zgodnie z cytowanymi danymi Turcja odebrała zaś 20,5 mld m3gazu rurociągowego (w 2022 r. – 22 mld m3). Wzrost sprzedaży zanotowano natomiast na kierunku chińskim. Za pośrednictwem Siły Syberii-1 przesłano tam 22,7 mld m3 surowca (wzrost o 47% względem poziomu z 2022 r.). ChRL stała się tym samym największym pojedynczym importerem rosyjskiego gazu rurociągowego (błękitne paliwo na kierunku zachodnim trafia do różnych państw europejskich, m.in. Węgier i Austrii).

Wykres. Eksport Gazpromu do państw tzw. dalekiej zagranicy w latach 2021–2023

Źródło: opracowanie własne na podstawie danych Gazpromu i agencji Argus.

W grudniu ub.r. Rada Dyrektorów Gazpromu zatwierdziła kwotę środków przeznaczonych na program inwestycyjny koncernu w 2024 r. Nakłady na ten cel mają wynieść 1,574 bln rubli (17,8 mld dolarów), tj. o ponad 20% mniej niż rok wcześniej. Fundusze te mają służyć finansowaniu projektów priorytetowych dla dalszego rozwoju spółki: rozbudowy pól wydobywczych, budowy nowych gazociągów i zwiększania przepustowości istniejących, a także wewnątrzkrajowej gazyfikacji.

Komentarz

- Biorąc pod uwagę odnotowywane w ostatnich tygodniach wolumeny dostaw Gazpromu na kierunku europejskim, w tym roku może nastąpić zwiększenie ilości sprowadzanego przez Europę gazu w porównaniu do tej z 2023 r. Po rekordowo słabym pod tym względem I kwartale ub.r. rosyjski podmiot stopniowo dostarczał na Stary Kontynent coraz więcej surowca. W IV kwartale było to 8,3 mld m3, a więc o 50% więcej niż w miesiącach styczeń–marzec, a jednocześnie najwięcej od czasu eksplozji gazociągów Nord Stream we wrześniu 2022 r., które wyłączyły ten szlak z użytku. Aktualny poziom przesyłu świadczy o stabilizacji eksportu rosyjskiego gazu na Zachód po rozpoczętej w 2021 r. celowej redukcji przesyłanych wolumenów w ramach politycznej instrumentalizacji dostaw. Niewykluczone, że na tym etapie Kreml niejako zezwolił Gazpromowi na zwiększenie przesyłu w nadziei na wzmocnienie własnej pozycji i późniejsze wykorzystanie jej do uzyskania ustępstw w kontekście kontynuowania tranzytu surowca przez Ukrainę.

- Po możliwym zwiększeniu sprzedaży rosyjskiego gazu na rynek europejski w 2024 r. utrzymanie tego trendu rok później może się okazać trudne. Z końcem 2024 r. wygasa obecna umowa tranzytowa pomiędzy Gazpromem a ukraińskim Naftohazem, a aktualnie około połowy realizowanego przez Rosjan eksportu gazociągowego na Stary Kontynent trafia tam za pośrednictwem systemu przesyłowego Ukrainy (w drugiej połowie ub.r. odpowiadał on za 48% przesyłu do Europy, podczas gdy pozostałe 52% przypadało na TurkStream, lecz większy wzrost zanotowała pierwsza z tych dróg). Strona ukraińska sygnalizuje niechęć do prolongowania kontraktu z powodów politycznych. Bez prowadzącego przez jej terytorium szlaku jedyną dostępną trasą bezpośredniego przesyłu błękitnego paliwa na Zachód będzie bułgarski odcinek TurkStreamu o relatywnie niewielkiej przepustowości (15,75 mld m3/r).

- Dalsze dostawy za pośrednictwem Ukrainy zależą od decyzji politycznej – o ile Gazprom wyraża gotowość do realizacji obowiązujących kontraktów, o tyle niewiadomą pozostaje postawa UE, która wyznaczyła sobie za cel odejście od rosyjskiego gazu do 2027 r. Zaprzestanie bądź ograniczenie wykorzystania szlaku via Ukraina już w 2025 r. przybliży osiągnięcie tego zamierzenia, a także przyczyni się do zmniejszenia całości eksportu Gazpromu ze względu na brak możliwości wybudowania nowych gazociągów w tak krótkim czasie. Zarazem presja konkretnych firm z niektórych państw członkowskich może oddalić tę perspektywę – w razie wdrożenia przez Kijów unijnych regulacji sieciowych zainteresowani odbiorem rosyjskiego surowca mogliby bowiem rezerwować przepustowości ukraińskiego systemu poprzez aukcje. Umowa tranzytowa pomiędzy oboma krajami byłaby wówczas zbędna.

- Zrekompensowanie „utraconych” w Europie wolumenów poprzez zwiększenie rosyjskiego eksportu na inne rynki to wciąż pieśń odległej przyszłości. Wbrew deklaracjom Moskwy zajęcie przez ChRL pozycji najważniejszego odbiorcy gazu z FR nie przybliża w znaczącym stopniu Kremla do realizacji zamierzeń o przekierowaniu sprzedaży z Europy do Chin. W praktyce awans ten stanowi efekt planowego zwiększenia przepustowości istniejącej magistrali Siła Syberii-1, która ma osiągnąć maksymalną moc 38 mld m3/r w 2025 r. W połączeniu z powstającym obecnie tzw. szlakiem dalekowschodnim eksport rurociągowy do ChRL może przed 2027 r. wynieść maksymalnie prawie 50 mld m3, lecz poziom ten wciąż będzie dalece nieporównywalny z wolumenami przesyłanymi na Zachód przed 2022 r. (nawet ok. 180 mld m3/r). Co więcej, pomimo rosyjskich starań przez cały ubiegły rok nie osiągnięto postępów w rozmowach dotyczących Siły Syberii-2 – połączenie to, o planowanej przepustowości 50 mld m3/r, mogłoby pozwolić na przekierowanie do Chin gazu z tej bazy surowcowej, która zaopatruje Stary Kontynent (zob. Gazociąg Siła Syberii-2 wciąż w stadium projektowym). Według dotychczasowych doniesień medialnych projekt zmaga się jednak z opóźnieniami wskutek niezgodności pomiędzy Rosjanami i Chińczykami co do warunków korzystania z niego (m.in. formuły cenowej).

- Inny kierunek eksportowy z potencjałem wzrostu to Turcja. W tym kontekście rosyjscy decydenci przedstawiają turecką koncepcję budowy hubu gazowego jako opcję alternatywną względem niefunkcjonujących gazociągów Nord Stream. Dostarczany przez FR surowiec miałby według Moskwy być reeksportowany z Turcji na inne rynki, w tym europejskie. Do tej pory nie skonkretyzowano jednak założeń tej koncepcji, widać też rozbieżności w interesach obu stron (Turcy zakładają reeksport gazu z wielu kierunków). Co więcej, sama ambitność deklarowanego przez Rosjan celu – zastąpienie rurociągów Nord Stream – sugeruje konieczność znaczącego zwiększenia przepustowości istniejących połączeń pomiędzy oboma krajami bądź budowy nowych odcinków. To zaś – nawet gdyby okazało się wykonalne – wydłużyłoby czas realizacji rosyjskiego zamiaru reeksportu surowca. Obecne szlaki transportu gazu do Turcji – jedna nitka TurkStreamu oraz BlueStream – pozwalają na przesył maksymalnie ok. 31 mld m3/r paliwa. Dla porównania cztery nitki Nord Streamu posiadały w sumie nominalną przepustowość 110 mld m3/r.

- Zasygnalizowane przez Gazprom obniżenie nakładów na inwestycje stanowi bezpośredni skutek jego problemów eksportowych, ilustrowanych przez spadek dostaw do „dalekiej zagranicy”. Skurczenie się sprzedaży zagranicznej oraz obniżki globalnych cen węglowodorów w 2023 r. zmusiły monopolistę do przedsięwzięcia kroków zmniejszających skalę własnej polityki inwestycyjnej. Mgliste perspektywy dotyczące odczuwalnego polepszenia sytuacji finansowej w krótkim i średnim horyzoncie czasowym sugerują, że Gazprom napotka na trudności przy tworzeniu nowych połączeń gazociągowych, potrzebnych do odbudowy swojej międzynarodowej pozycji rynkowej. Dodatkowo sytuację może pogorszyć fakt, że rosyjskie władze wydają się stawiać na eksport LNG (zob. Rosja: liberalizacja eksportu LNG) – jeśli naciski na rozwój tego sektora nie ustaną, to zaangażowanie państwa i jego zasobów może premiować właśnie produkcję gazu skroplonego kosztem projektów gazociągowych.