Turcja: szanse i wyzwania na krajowym rynku gazu w 2024 roku

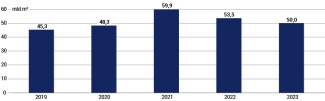

W ubiegłym roku w Turcji doszło do znacznego spadku importu gazu – z 54,7 mld m3 w 2022 r. do 47,5 mld m3 w 2023 r. Wiąże się to przede wszystkim ze zmniejszeniem konsumpcji gazu w kraju, m.in. w konsekwencji kryzysu finansowego (spadek o ponad 6% r/r, do 50 mld m3).

Wykres 1. Konsumpcja wewnętrzna gazu w Turcji w latach 2019–2023

Źródło: Urząd Regulacji Rynku Energii (EPDK), epdk.gov.tr.

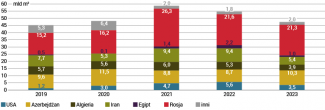

Najwyraźniej widoczne było zmniejszenie wolumenu importu gazu z Iranu – o ponad 42%,do 5,4 mld m3. Ograniczono także import LNG – o jedną trzecią, do ok. 10 mld m3 w 2023 r. Na względnie stałym poziomie ok. 21 mld m3 pozostał natomiast import gazu z Rosji. Odnotowano również wzrost importu z Azerbejdżanu – do 10,25 mld m3. Tym samym w 2023 r. w koszyku importowym Turcji wzrósł udział gazu rosyjskiego (do ok. 45%) oraz azerbejdżańskiego (do 21,6%).

Wykres 2. Import gazu do Turcji w latach 2019–2023

Źródło: Urząd Regulacji Rynku Energii (EPDK), epdk.gov.tr.

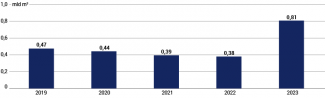

Zmniejszenie ilości sprowadzanego do Turcji gazu ma też związek z rozpoczęciem wydobycia tego surowca w tureckiej części Morza Czarnego (wzrost produkcji z 0,38 mld m3 w 2022 r. do 0,8 mld m3 w 2023 r.). Gaz krajowy zasila obecnie według Ankary 1,8 mln gospodarstw domowych. Wreszcie Turcja udostępniła w ostatnim roku swoje moce importowe i przesyłowe Bułgarii (do ponad 1,5 mld m3 rocznie) oraz rozpoczęła jesienią eksport gazu do Mołdawii i Rumunii, a od kwietnia br. na Węgry.

Wykres 3. Produkcja gazu w Turcji w latach 2019–2023

Źródło: Urząd Regulacji Rynku Energii (EPDK), epdk.gov.tr.

W 2024 r. widoczna jest intensyfikacja działań Ankary na rynku gazowym. 29 kwietnia minister energetyki ogłosił planowane zwiększenie wydobycia gazu ze złóż na dnie Morza Czarnego, które ma wzrosnąć do ok. 15 mld m3 do 2026 r. i pokrywać wówczas do 30% całkowitego zapotrzebowania wewnętrznego. Aby sprostać temu wyzwaniu, Turcja prowadzi dalsze odwierty na dnie Morza Czarnego (łączne zasoby surowca szacuje się na 710 mld m3). 2 maja weszła również w życie nowelizacja tureckich przepisów górniczych wraz z licznymi nowymi ustawami energetycznymi, które ułatwią temu krajowi eksport gazu do państw sąsiadujących oraz – szerzej – na rynki europejskie.

W celu zwiększenia dywersyfikacji źródeł dostaw gazu 8 maja turecka państwowa firma naftowo-gazowa BOTAŞ i amerykański koncern energetyczny ExxonMobil podpisały umowę dotyczącą importu i handlu LNG. Według doniesień medialnych (szczegółów nie upubliczniono) umowa miałaby obowiązywać przez 10 lat i zapewniać dostarczanie Turcji do 2,5 mln ton LNG rocznie (ok. 3,5 mld m3 surowca). Tym samym porozumienie umożliwiłoby zwiększenie udziału surowca z USA na tamtejszym rynku. Turcja jest obecnie siódmym na świecie importerem gazu ze Stanów Zjednoczonych.

Dodatkowo Ankara i Baku podpisały 14 maja umowę w sprawie transportu gazu ziemnego z Turkmenistanu przez Azerbejdżan i Gruzję do Turcji. Stanowi ona uzupełnienie i konkretyzację marcowych porozumień turecko-turkmeńskich dotyczących importu surowca z Turkmenistanu (szerzej zob. Początek procesu? Turecko-turkmeńskie plany współpracy gazowej). Szczegółów umowy, w tym wolumenów przesyłu, nie upubliczniono. Podczas konferencji minister energetyki Turcji przekazał, że umowa z Azerbejdżanem zawiera także porozumienie w sprawie zwiększenia przepustowości gazociągów będących częściami składowymi Południowego Korytarza Gazowego, czyli TANAP i South Caucasus Pipeline. Nie podano jednak terminu rozpoczęcia ani zakończenia prac, co sugeruje, że jest to raczej wstępne porozumienie mające charakter deklaracji politycznej. Wreszcie minister energetyki Turcji ogłosił również, że do zimy br. otwarty ma zostać nowy gazociąg na linii Iğdır–Nachiczewan, którym błękitne paliwo dostarczane będzie z Turcji do azerskiej enklawy Nachiczewanu.

Komentarz

- Dane tureckiego sektora gazowego za 2023 r. pokazują spadek konsumpcji krajowej (w br. utrzyma się ona najprawdopodobniej na podobnym poziomie), co wraz z rosnącą produkcją oraz rozbudowanymi mocami importowymi zwiększa potencjał reeksportu gazu przez Turcję. W ubiegłym roku Ankara nasiliła działania w tym obszarze, podpisując porozumienia o eksporcie surowca z Turcji lub dostępie do jej infrastruktury z szeregiem podmiotów z Europy Południowo-Wschodniej (tj. z Bułgarii, Rumunii, Mołdawii i Węgier). W połączeniu z tegorocznymi deklaracjami i umowami gazowymi (w tym importowymi z ExxonMobil czy Turkmenistanem oraz dotyczącymi rozbudowy infrastruktury przesyłowej) wskazuje to na intensyfikację starań Ankary na rzecz stworzenia z kraju hubu gazowego oraz stania się ważnym regionalnym graczem energetycznym łączącym Europę z państwami Kaukazu, Azji Centralnej i Bliskiego Wschodu.

- Jednym z istotniejszych wyzwań dla Turcji na rynku krajowym jest duży poziom uzależnienia od gazu z zagranicy i związana z tym podatność na fluktuacje cenowe (dotyczy to zwłaszcza importu realizowanego na rynku spotowym), co może niekorzystnie wpływać na tamtejszą gospodarkę. Z tego powodu Ankara aktywnie zmniejsza udział gazu w produkcji energii elektrycznej (obecnie ponad 21%), a docelowo chce zwiększyć udział tej wytwarzanej w elektrowniach jądrowych (do 2030 r. źródło to ma zabezpieczać ok. 30% zapotrzebowania). Niemniej ukończenie w 2026 r. elektrowni atomowej w Akkuyu pokryje zaledwie 10% krajowego zapotrzebowania. Będzie się to wiązać się z utrzymaniem przez Turcję dużej zależności importowej i uzasadnia zarazem działania na rzecz jak najlepszego kształtowania krajowego koszyka dostaw gazu.

- Dodatkowym wyzwaniem w najbliższych dwóch latach jest wygasanie kilku dużych kontraktów importowych (umożliwiających zabezpieczenie prawie 65% aktualnego zużycia gazu w kraju) i konieczność ich przedłużenia lub zastąpienia nowymi. Pod koniec 2025 r. kończą się trzy kontrakty z Gazprom Exportem (na dostawy gazociągami Blue Stream – 16 mld m3/r oraz TurkStream – 5,75 mld m3/r), a w połowie 2026 r. wygasa umowa z Iranem (na dostarczenie do 9,6 mld m3/r). W rezultacie zwiększenie importu gazu z Azerbejdżanu, umowa z ExxonMobil oraz plany pozyskiwania surowca z Turkmenistanu mogą nie tylko służyć doraźnej dywersyfikacji, lecz także zmniejszać zapotrzebowanie krajowe na gaz rosyjski i irański oraz poszerzać możliwości negocjacyjne Ankary w rozmowach z Moskwą i/lub Teheranem. Dodatkowo korzystne warunki dostaw i zakontraktowanie większych niż niezbędne ilości surowca umożliwiają Turcji kontynuację reeksportu gazu do państw trzecich.

- Kluczowym partnerem gazowym dla Turcji nadal będzie Rosja, skąd w dalszym ciągu importowane są największe ilości surowca. Turcja była też drugim co do wielkości – po Chinach – rynkiem zbytu dla rosyjskiego gazu. W związku z trwającą wojną na Ukrainie i skokowym spadkiem eksportu do Europy władze tureckie liczą na korzystniejsze warunki współpracy gazowej z Moskwą, w tym przedłużenie obecnych lub podpisanie nowych kontraktów na dostawy na zadowalających Ankarę warunkach. Mają także nadzieję na utrzymanie przez Rosję zainteresowania współpracą przy tworzeniu hubu gazowego w Turcji, skąd rosyjski surowiec – podobnie jak część wydobycia krajowego oraz importu z innych źródeł, potencjalnie jako tzw. turkish blend – mógłby być reeksportowany do krajów trzecich. Aktualnie do ewentualnego importu większej ilości gazu z Rosji do Turcji nie jest potrzebna dalsza rozbudowa łączącej kraje infrastruktury przesyłowej, gdyż przepustowość gazociągów TurkStream i Blue Stream wykorzystywana jest tylko w dwóch trzecich (ok. 10 mld m3 przepustowości nadal jest dostępne). Nie zmienia to faktu, że Rosja pozostanie kluczowym partnerem energetycznym Turcji na najbliższe lata, co oznacza, iż nie należy się spodziewać radykalnych zwrotów ankarskiej polityki w tym zakresie.

- Zwiększa się także znaczenie współpracy z Azerbejdżanem. Po pierwsze rośnie rola azerskiego gazu i jego udziału w tureckim imporcie. Dodatkowo zacieśnia się również dwustronna współpraca tranzytowa. Z jednej strony wzrasta znaczenie Turcji jako korytarza przesyłu azerskiego gazu do Europy, z drugiej zaś – rola Azerbejdżanu w umożliwieniu dostaw turkmeńskiego surowca na rynek turecki. Wiąże się z tym też azersko-turecka kooperacja w zakresie rozbudowy istniejącej infrastruktury gazociągów, przede wszystkim w ramach Południowego Korytarza Gazowego.