W LNG siła? Rynek gazu w Turcji

2 września turecka państwowa spółka energetyczna BOTAŞ zawarła z brytyjskim koncernem naftowym Shell 10-letnią umowę na dostawy 4 mld m3 gazu do Turcji rocznie. Mają się one rozpocząć w styczniu 2027 r. Kontrakt przewiduje również możliwość reeksportu LNG z Turcji do innych państw europejskich w zależności od zapotrzebowania na rynku wewnętrznym. 18 września BOTAŞ podpisał też umowę z francuskim koncernem TotalEnergies na dostawy LNG. Będzie ona obowiązywała przez 10 lat i przewiduje import ok. 1,6 mld m3 gazu skroplonego rocznie. Uruchomienie dostaw ma nastąpić z początkiem 2027 r.

Zawarte porozumienia z Shell i TotalEnergies wpisują się w działania rządu mające na celu doprowadzenie do dywersyfikacji dostawców LNG do Turcji – zob. także tegoroczny kontrakt z ExxonMobil na 3,5 mld m3/r (brak daty rozpoczęcia dostaw; zob. Turcja: szanse i wyzwania na krajowym rynku gazu w 2024 roku) oraz umowa z Omanem na 1,4 mld m3/r (dostawy od 2025 r.). Zamiary te wiążą się również z kształtowaniem przez Turcję nowego portfolio importowego z uwagi na zbliżające się wygaśnięcie dużych kontraktów importowych z Rosją i Iranem.

Dodatkowo 18 września podczas konferencji prasowej minister energetyki Alparslan Bayraktar oznajmił, że trwająca od kilku lat rozbudowa systemu przesyłowego Turcji wraz z gazociągami importowymi i pięcioma terminalami LNG doprowadziła do podniesienia zdolności importowych gazu do ok. 75–80 mld m3/r. Oznacza to, że Turcja dysponuje większym potencjałem importowym, niż jest jej potrzebne do zaspokojenia własnego popytu na surowiec (ok. 50 mld m3/r). Bayraktar dodał, że powstała w ten sposób nadwyżka w wysokości ok. 25–30 mld m3/r otwiera Ankarze możliwość odgrywania roli hubu energetycznego. Turecki decydent zadeklarował gotowość państwa do wykorzystania tej nadwyżki w celu (re)eksportu dodatkowych wolumenów gazu do Europy gazociągiem transbałkańskim.

Komentarz

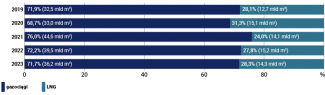

- Nowe umowy na dostawy LNG, w połączeniu z wcześniej podpisanymi kontraktami, wskazują na prawdopodobny wzrost od 2027 r. udziału LNG w całości importu i na tureckim rynku wewnętrznym. Aktualnie Ankara importuje średnio ok. 13–15 mld m3 LNG rocznie (zob. wykres). Nowe umowy najpewniej stopniowo zwiększą ten wolumen o ok. 10 mld m3. Oznaczałoby to, że Turcja mogłaby pokrywać od 2027 r. nawet połowę swojego rocznego zapotrzebowania jedynie przy użyciu gazu skroplonego. Ponadto, w odróżnieniu od sytuacji obecnej, przeważająca część dostaw LNG realizowana będzie najprawdopodobniej w sposób przewidywalny na podstawie kontraktów średnio- i długoterminowych (obecnie większość LNG Ankara kupuje na rynku spotowym). Co więcej, ewentualne utrzymanie przez Turcję wysokiego poziomu zakupów na rynku bieżącym dodatkowo podniosłoby udział LNG w jej koszyku importowym.

- Podpisane kontrakty wzmacniają pozycję negocjacyjną Turcji w kontekście wygasających umów z Iranem i Rosją oraz starań o ich prolongatę. Do najważniejszych kontraktów, które Ankara będzie chciała przedłużyć na dogodniejszych warunkach, należy zaliczyć umowę turecko-rosyjską na 16 mld m3/r surowca gazociągiem Blue Stream (wygasa z końcem 2025 r.), kontrakt na 5,75 mld m3/r gazu przez TurkStream (również wygasa w 2025 r.), a także umowę z Iranem na 9,6 mld m3/r (kończy się w lipcu 2026 r.). Choć w chwili negocjowania tych umów Turcja nie będzie jeszcze dysponowała zakontraktowanymi dostawami gazu LNG (Shell, TotalEnergies), to z pewnością rosnące wydobycie gazu z Morza Czarnego (zob. niżej) powinno dać jej wystarczające poczucie bezpieczeństwa, by domagać się korzystniejszych cen i elastyczniejszych warunków importu/(re)eksportu.

- Pomimo podejmowanych przez Ankarę działań na rzecz urozmaicenia koszyka własnego portfolio importowego nie należy się spodziewać, że Turcja będzie dążyć do zmniejszenia wolumenu importu gazu rosyjskiego czy irańskiego. Taki krok ograniczyłby bowiem potencjalne nadwyżki tego surowca potrzebne do funkcjonowania kraju jako hubu reeksportowego. Z kolei Moskwa oraz Teheran – wykorzystując w tym celu ambicje tureckie do odgrywania roli regionalnego gracza energetycznego – będą mogły nieformalnie sprzedawać swój gaz na rynek europejski w postaci mieszanki tureckiej. To zaś najprawdopodobniej rodzić będzie kontrowersje na europejskim rynku energetycznym.

- Turcja będzie kontynuować działania na rzecz zintensyfikowania produkcji własnej gazu, co ma pozwolić na wzrost niezależności energetycznej kraju i ułatwić wcielenie w życie planu przekształcenia go w hub gazowy. Oprócz dywersyfikacji importu istotny wpływ na urozmaicenie tureckiego koszyka gazowego będzie miało zwiększenie wydobycia surowca ze złóż na dnie Morza Czarnego. W 2023 r. Turcja rozpoczęła eksploatację tamtejszych pól gazowych, wydobywając przez rok 0,4 mld m3. Według oficjalnych deklaracji już w 2026 r. produkcja gazu na tym obszarze ma osiągnąć 15 mld m3 i pokryć do 30% całkowitego zapotrzebowania wewnętrznego na ten surowiec. Osiągnięcie takiego poziomu wydobycia pozwoliłoby Ankarze na znaczne zmniejszenie uzależnienia od importu (aktualnie gaz z zagranicy pokrywa ok. 98% zapotrzebowania wewnętrznego) i obniżyło przy tym krajowe ceny surowca i energii. Taki scenariusz potencjalnie stworzyłby również możliwość mieszania nadwyżek tureckiego błękitnego paliwa wydobywanego z Morza Czarnego z gazem pochodzącym z innych źródeł, tak aby sprzedawać go jako tzw. Turkish blend do Europy, co jednocześnie generowałoby dodatkowe zyski dla budżetu państwa.

Wykres. Struktura importu gazu w Turcji

Źródło: Urząd Regulacji Rynku Energii (EPDK), epdk.gov.tr.