Za wszelką cenę. Niemiecki zwrot ku LNG

Agresja Rosji na Ukrainę i wynikający z niej upadek koncepcji sojuszu energetycznego z Moskwą stały się katalizatorem zmiany podejścia Niemiec do tworzenia infrastruktury do importu LNG. Aby trwale uniezależnić się od dostaw z Rosji, Berlin – przy ogromnym wysiłku finansowym – postawił na budowę własnych terminali w rekordowym czasie i na bezprecedensową skalę. Planowane obiekty nie tylko pozwolą na pokrycie zapotrzebowania niemieckiej gospodarki na gaz, lecz także mogą podtrzymać nadwątloną rolę RFN jako hubu gazowego w Europie Środkowej. Umożliwią też utrzymanie koncepcji stosowania tego surowca jako paliwa przejściowego w transformacji energetycznej (Energiewende).

Zwrot ku LNG jest jednocześnie wyzwaniem – oznacza m.in. konieczność dostosowania sieci do nowych kierunków przesyłu czy znalezienia nowych dostawców skroplonego gazu. Tworzenie terminali LNG na tak wielką skalę budzi w Niemczech ogromne kontrowersje – wielu widzi w tym przedsięwzięciu niepotrzebne koszty oraz zagrożenie dla realizacji ambitnej polityki klimatycznej.

Wojna jako katalizator zmian

Przed 2022 r. w Niemczech pojawiały się liczne prywatne inicjatywy budowy infrastruktury do importu gazu skroplonego, jednak kolejne projekty z różnych powodów nie mogły doczekać się urzeczywistnienia[1]. Potencjalni inwestorzy narzekali przede wszystkim na zbyt dużą konkurencję ze strony podmiotów sprowadzających surowiec gazociągami, niesprzyjające otoczenie regulacyjne, niepewną sytuację rynkową i coraz ambitniejszą politykę klimatyczną. Decydujące znaczenie miał jednak brak rzeczywistego – a nie jedynie deklaratywnego – wsparcia politycznego dla tego rodzaju przedsięwzięć. Chociaż (nieznaczna) część klasy politycznej dostrzegała potrzebę budowy infrastruktury do importu LNG w celu dywersyfikacji dostaw gazu do Niemiec, to nie była w stanie przeforsować podjęcia realnych działań w tym zakresie. Na drodze stały zwłaszcza interesy związane z polityką sojuszu energetycznego Berlina z Moskwą.

Prawdziwy przełom w podejściu władz RFN do kwestii budowy terminali LNG przyniosła dopiero rosyjska agresja na Ukrainę. Trzy dni po wybuchu wojny kanclerz Olaf Scholz zapowiedział w Bundestagu podjęcie inicjatyw na rzecz zmniejszania zależności gazowej Niemiec od Rosji i – sugerując wsparcie państwa w realizowaniu przedstawianych planów – ogłosił budowę dwóch gazoportów (w Brunsbüttel i w Wilhelmshaven), które miałyby zostać oddane do użytku w połowie dekady. Początkowo zamysłem Berlina nie było pełne uniezależnienie się od rosyjskich dostaw gazu. Chodziło bardziej o ich dywersyfikację w średniej i długiej perspektywie. To przebieg wojny i rozwój sytuacji politycznej – zwłaszcza zaś uprawdopodobnienie scenariusza odcięcia przesyłu z Rosji, z inicjatywy czy to Zachodu, czy Moskwy – sprawiły, że rząd RFN wiosną 2022 r. podjął w trybie awaryjnym działania zmierzające do całkowitego i szybkiego uniezależnienia się od Rosji poprzez budowę z pełnym wsparciem państwa terminali do importu LNG[2]. Uruchomienie pierwszych obiektów w niecały rok od powzięcia decyzji nie byłoby możliwe, gdyby nie przyjęto wówczas w trybie przyspieszonym specustawy, która w bezprecedensowy jak na niemieckie standardy sposób skróciła i uprościła liczne procedury, w tym zwłaszcza te związane z badaniem wpływu inwestycji na środowisko, z konsultacjami społecznymi czy – wreszcie – wydawaniem niezbędnych zezwoleń.

Projekty LNG w Niemczech

Na obecnym etapie projekty infrastruktury do importu LNG w Niemczech obejmują w sumie siedem tzw. pływających terminali, czyli jednostek do magazynowania i regazyfikacji gazu skroplonego (FSRU, ang. Floating Storage and Regasification Unit), oraz trzy stacjonarne gazoporty (zob. Aneks). Bezpośrednio na zlecenie rządu federalnego wydzierżawionych zostało łącznie pięć jednostek FSRU. Jako ich lokalizacje wskazano: Wilhelmshaven (dwie jednostki), Brunsbüttel, Stade oraz Lubmin. Pierwszy z terminali (Wilhelmshaven I) rozpoczął działalność w grudniu 2022 r., drugi (Brunsbüttel) – w lutym br. Kolejne trzy mają zostać oddane do użytku do końca tego roku. Okres dzierżawy tych terminali wynosi pięć, dziesięć lub piętnaście lat. W razie mniejszego niż zakładane zapotrzebowania na regazyfikację jednostki te mogą w niektórych przypadkach zostać szybciej zwrócone właścicielom, a w innych – można je będzie wykorzystywać jako zwykłe gazowce do transportu LNG albo wydzierżawić stronie trzeciej. Koszty zarówno samego wynajmu, jak i niezbędnych prac budowlanych na nabrzeżu, a także bieżącej obsługi oraz ubezpieczenia pokrywa niemiecki podatnik. Jesienią 2022 r. Bundestag zatwierdził przeznaczenie na ten cel 9,8 mld euro do 2038 r., jednak najnowsze prognozy dotyczące potrzebnych środków oscylują już wokół 10,5 mld euro. Za koordynację działań, zarządzanie oraz finansowanie „państwowych” FSRU odpowiada powołana w styczniu br. należąca do skarbu państwa spółka Deutsche Energy Terminal GmbH. Pięć państwowych FSRU uzupełnia prywatny – choć realizowany z politycznym wsparciem rządu RFN i Meklemburgii-Pomorza Przedniego – projekt firmy Deutsche ReGas w Lubminie. Z jej inicjatywy od stycznia br. funkcjonuje tam już jedna jednostka FSRU (Lubmin I), a kolejna – w tej samej lokalizacji – ma zgodnie z zapowiedziami inwestora zostać sprowadzona w grudniu br.

Oprócz realizacji projektów pływających terminali, stanowiących głównie krótko- lub średniookresowe rozwiązanie, planowana jest budowa trzech stacjonarnych gazoportów, które zgodnie z przewidywaniami poszczególnych inwestorów miałyby zostać uruchomione w perspektywie około trzech lat. Pierwszym z nich będzie obiekt w Brunsbüttel, w którym – już po wybuchu wojny – 50% udziałów objął państwowy bank KfW (koszt dla budżetu federalnego wyniesie 744 mln euro)[3]. Kolejne zgłoszone przez prywatne podmioty projekty dotyczą obiektów w Wilhelmshaven (w tym przypadku chodzi o terminal, który miałby służyć do importu zarówno konwencjonalnego LNG, jak i skroplonego syntetycznego metanu) oraz Stade. Wszystkie trzy mają zastąpić funkcjonujące wcześniej w tych lokalizacjach jednostki FSRU.

Zsumowana moc regazyfikacyjna niemieckich terminali – po uruchomieniu wszystkich, które zaplanowano – wzrośnie z 13,5 mld m3 w 2023 r. do 54 mld m3 w 2027 r. (zob. tabela 1). Budowa na tak dużą skalę nowych terminali LNG w północnych Niemczech, zwiększony import surowca z Norwegii, Holandii i Belgii w połączeniu z przewidywanym trwałym brakiem dostaw z Rosji oznaczają zasadniczą zmianę funkcjonowania niemieckiego systemu przesyłowego. Niezbędne będzie jego dostosowanie do nowych dominujących kierunków przesyłu, co uwzględniono w zaktualizowanym projekcie Planu rozwoju sieci gazowej[4].

Tabela 1. Planowana moc regazyfikacyjna niemieckich terminali LNG (w mld m3)

* W nawiasie podano możliwość dalszego podniesienia mocy regazyfikacyjnej w przypadku większego zapotrzebowania. Inwestor (Tree Energy Solutions) planuje wykorzystywać gazoport częściowo do sprowadzania konwencjonalnego LNG, a częściowo – do importu gazu syntetycznego (produkowanego na bazie wodoru).

Źródło: Federalne Ministerstwo Gospodarki i Ochrony Klimatu.

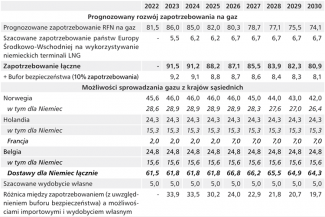

Bezprecedensowa skala

Bezprecedensowa skala budowy infrastruktury do importu LNG stała się przedmiotem szerokiej publicznej debaty w RFN. W celu uzasadnienia realizacji wspieranych bezpośrednio lub pośrednio przez państwo projektów – oraz wynikających z nich kosztów – Federalne Ministerstwo Gospodarki i Ochrony Klimatu (BMWK) opublikowało na początku marca specjalny raport[5]. W dokumencie tym znalazły się prognozy przyszłego zapotrzebowania RFN na gaz ziemny oraz szacunki dotyczące możliwości importu surowca z innych niż Rosja źródeł (Norwegii, Holandii, Belgii oraz Francji) i potencjalnego zainteresowania krajów Europy Środkowo-Wschodniej wykorzystywaniem niemieckich terminali, zwłaszcza w przypadku całkowitego odcięcia tych państw od dostaw Gazpromu. Założenia odnośnie do tak zdefiniowanego zapotrzebowania poszerzono o 10-procentowy bufor bezpieczeństwa, wynikający z uwzględnienia występowania sytuacji nadzwyczajnych – np. sezonowych zwyżek konsumpcji surowca, możliwych awarii czy nawet przypadków sabotażu wymierzonego w istniejącą infrastrukturę gazową (w tym kluczowe obecnie dla RFN gazociągi z Norwegii). Przytoczone liczby pokazują, że luka, którą powinny pokryć niemieckie terminale, wyniesie w 2023 r. 33,9 mld m3, a do 2030 r. spadnie do 19,7 mld m3 – obniżanie się jej wielkości wynika z zakładanej przez Berlin postępującej redukcji konsumpcji gazu.

Tabela 2. Prognozowane zapotrzebowanie na gaz oraz możliwości sprowadzania go z kierunków innych niż rosyjski (w mld m3)

Źródło: Federalne Ministerstwo Gospodarki i Ochrony Klimatu.

Wyłaniający się z planowanych projektów terminali i rządowego uzasadnienia do nich obraz pozwala na sformułowanie kilku wniosków.

Po pierwsze, zaplanowana infrastruktura – nawet w razie niepełnej realizacji zgłoszonych przedsięwzięć[6] – stworzy RFN warunki do trwałej rezygnacji z rosyjskiego gazu bez negatywnych konsekwencji dla bezpieczeństwa dostaw. Po wybuchu wojny Niemcy otworzyły własne terminale, a oprócz tego zwiększyły import z Norwegii, Holandii i Belgii oraz rozpoczęły dostawy z Francji (w ostatnich trzech przypadkach chodzi o LNG sprowadzany za pośrednictwem tamtejszej infrastruktury). Terminowe uruchomienie wszystkich zaplanowanych jednostek FSRU może mieć jednak kluczowe znaczenie w perspektywie co najmniej najbliższych dwóch lat.

Po drugie, planowana infrastruktura do importu LNG wystarczy na pokrycie nie tylko niemieckich potrzeb, lecz także istotnej części zapotrzebowania krajów regionu Europy Środkowo-Wschodniej. W narracji przedstawicieli rządu niemieckiego bardzo dużo miejsca poświęca się w ostatnich miesiącach kwestii uwzględnienia potrzeb importowych sąsiadów niedysponujących dostępem do morza (Czechy, Słowacja, Austria, Mołdawia) lub własnymi terminalami LNG (Ukraina) – zwłaszcza gdyby nastąpiło całkowite zaprzestanie sprowadzania surowca z Rosji. Wypowiedzi na ten temat potwierdzają, że Niemcy – mimo redukcji ich tranzytowego znaczenia po odcięciu od dostaw z Rosji – nie zamierzają rezygnować z odgrywania roli hubu gazowego w Europie Środkowej. Zainteresowanie wykorzystywaniem terminalu w Lubminie było już przedmiotem rozmów Berlina i Pragi w 2022 r. W rządowym raporcie dużo miejsca w niemieckich planach zajęły Ukraina i Mołdawia – szacuje się w nim, że kraje te mogłyby być skłonne do sprowadzania za pośrednictwem wybudowanych w RFN terminali w sumie nawet 5 mld m3 LNG rocznie, co odpowiadałoby mocy jednej jednostki FSRU. W przypadku Czech, Słowacji i Ukrainy niemieckie plany mogą stanowić konkurencję dla polskiego projektu FSRU w Zatoce Gdańskiej, który również uwzględnia potencjalne wykorzystywanie takiej jednostki na potrzeby tych krajów.

Po trzecie, świadomie tworzona nadwyżka mocy w stosunku do prognozowanego zapotrzebowania jest także wynikiem zasadniczej zmiany paradygmatu w podejściu Berlina do bezpieczeństwa energetycznego i finansowania przedsięwzięć mających je zapewnić przez państwo. Przed napaścią Rosji na Ukrainę i załamaniem się modelu sojuszu energetycznego Berlin–Moskwa elity polityczne RFN w dużej mierze ignorowały konieczność dywersyfikacji źródeł dostaw i zasadniczą rolę infrastruktury do importu LNG w tym zakresie, a w efekcie nie były gotowe do ponoszenia związanych z tym dodatkowych finansowych obciążeń. Dopiero Zeitenwende sprawiła, że Berlin nie tylko jest skłonny do przeznaczania ogromnych środków na budowę służącej dywersyfikacji źródeł importu infrastruktury, lecz także wykorzystuje hasła niezależności energetycznej, bezpieczeństwa dostaw czy zwiększania odporności systemu na wstrząsy jako jedną z głównych osi narracyjnych w debacie publicznej.

Po czwarte wreszcie, bezprecedensowa skala planowanej infrastruktury potwierdza, że Niemcy – mimo utraty dostaw gazu ziemnego z Rosji – nie zamierzają rezygnować z koncepcji stosowania tego surowca jako paliwa przejściowego transformacji energetycznej. Zwłaszcza w elektroenergetyce – w obliczu wygaszenia 15 kwietnia br. ostatnich elektrowni jądrowych[7] oraz zakładanego przyspieszania procesu odejścia od węgla w drugiej połowie tej dekady (a docelowo zakończenia go w latach trzydziestych) – gaz ziemny będzie odgrywał istotną i w najbliższych latach rosnącą rolę stabilizującą i uzupełniającą generację energii elektrycznej ze źródeł odnawialnych. W związku z tym – mimo spodziewanej redukcji konsumpcji błękitnego paliwa w innych sektorach gospodarki – zapotrzebowanie RFN na gaz w najbliższych latach pozostanie wysokie, a zakładany przez BMWK spadek zużycia do 2030 r. o ok. 15% względem roku 2023 (a w porównaniu do przedkryzysowego 2021 r. – o niemal 25%) należy ocenić jako dalece niepewny, o ile nie jako mało prawdopodobny. W tym kontekście zakładana nadwyżka może pod koniec dekady okazać się o wiele mniejsza, niż się obecnie przypuszcza.

Skala już realizowanych oraz zapowiadanych inwestycji w infrastrukturę do importu LNG od miesięcy budzi duże kontrowersje. Do najbardziej zaangażowanych przeciwników należą w pierwszym rzędzie niezwykle wpływowe w Niemczech organizacje ekologiczne, na czele z Deutsche Umwelthilfe, BUND, Naturschutzbund Deutschland czy Greenpeace, które są zaprawione w zwalczaniu związanych z importem LNG projektów. Zwracają one przede wszystkim uwagę na potencjalnie negatywne oddziaływanie nowej infrastruktury na środowisko i krytykują import kontrowersyjnego wśród ekologów gazu łupkowego z USA. Także znaczna część ekspertów zajmujących się polityką energetyczną uważa realizację wszystkich zapowiadanych projektów za nie tylko niepotrzebną (ze względu na zakładaną znaczną nadwyżkę mocy nad zapotrzebowaniem), co wręcz szkodliwą – zwłaszcza z perspektywy finansów publicznych (wysokie koszty) oraz osiągania celów polityki klimatycznej (ryzyko hamowania transformacji ku zielonym technologiom przez stwarzanie bodźców do dłuższego i większego niż konieczne stosowania gazu ziemnego). Część analityków wskazuje też, że nadwyżka mocy doprowadzi do sytuacji, w której niemieckie terminale nie będą w pełni wykorzystywane, co ograniczy wpływy z ich działalności i zdolność do refinansowania inwestycji, a w konsekwencji będzie skutkować wysokimi stratami dla budżetu federalnego.

Skąd wziąć LNG?

Osobnym od tworzonej infrastruktury problemem jest kwestia, skąd Niemcy już sprowadzają i będą w przyszłości sprowadzać LNG. Kluczowi tamtejsi importerzy gazu, na czele z RWE i Uniperem, na długo przed wojną rozwijali działalność w obszarze globalnego handlu gazem skroplonym i posiadali już w portfolio kontrakty z dostawcami z ok. 20 państw świata. Większa część kupowanego przez nich surowca trafiała przed 2022 r. na atrakcyjniejszy rynek azjatycki (w przypadku Unipera było to nawet dwie trzecie ładunków), reszta – na rynek europejski, w tym również niemiecki, przy czym ze względu na brak gazoportów w RFN surowiec sprowadzano tam za pośrednictwem terminali w Holandii, Belgii oraz Francji. Od początku kryzysu energetycznego pod koniec 2021 r. w Europie zwiększyło się zapotrzebowanie na LNG i znaczna część ładunków także niemieckich importerów została przekierowana na rynek europejski, w tym zwłaszcza niemiecki, oferujący wówczas zdecydowanie wyższe ceny niż azjatycki. Wraz ze wzrostem popytu u szczytu kryzysu importerzy uzupełniali przy tym w dużej mierze dostawy z własnego portfolio zakupami na rynku spotowym.

Trzy obecnie działające w RFN terminale zaopatrywane są surowcem pochodzącym z portfolio niemieckich importerów – RWE, Unipera oraz EnBW/VNG (w przypadku „państwowych” obiektów w Wilhelmshaven oraz Brunsbüttel) – oraz zagranicznych firm Total i MET Group (w przypadku Lubmina). Dostawy na podstawie zawartych umów uzupełnia gaz kupowany na rynku spotowym. W I kwartale br. bezpośrednie dostawy LNG przez trzy niemieckie FSRU odpowiadały w sumie za ok. 6% całości krajowego importu, przy czym należy zwrócić uwagę na to, że terminal w Lubminie rozpoczął działalność w połowie stycznia, a ten w Brunsbüttel – dopiero w lutym. Aż trzy czwarte ładunków dostarczanych do trzech niemieckich jednostek do połowy kwietnia br. pochodziło z USA. Pozostałe zawierały surowiec ze Zjednoczonych Emiratów Arabskich, Nigerii, Egiptu, Angoli oraz Trynidadu i Tobago. Trudniejsze do ustalenia jest natomiast pochodzenie gazu skroplonego, który trafia do RFN za pośrednictwem gazoportów w krajach sąsiednich. Niewykluczone, że tą drogą wciąż sprowadza się do Niemiec LNG z Rosji.

Wobec zwrotu RFN ku większemu zaopatrywaniu się w gaz skroplony główni niemieccy importerzy rozpoczęli w 2022 r. zabiegi o poszerzanie własnego portfolio o nowe kontrakty długoterminowe. W drugiej połowie roku powiadomiono o podpisaniu umów między RWE a amerykańską Sempra Infrastructure (3 mld m3 rocznie od 2027 r.), Uniperem a australijską Woodside (1 mld m3 rocznie od 2023 r.) oraz EnBW a amerykańską Venture Global (2,7 mld m3 rocznie od 2026 r.). Ponadto amerykańska firma ConocoPhillips ogłosiła porozumienie z QatarEnergy w sprawie dostarczania katarskiego surowca (2,7 mld m3 rocznie od 2026 r.) do gazoportu w Brunsbüttel, do którego dostęp zarezerwowała spółka z USA.

Wspomniane umowy są jednak dalece niewystarczające, by zapewnić trwałe pokrycie powstałej po utracie dostaw rosyjskiego surowca luki na rynku. Z kolei zaopatrywanie się w przeważającym stopniu na wysoce niestabilnym rynku spotowym niesie ze sobą na dłuższą metę wiele ryzyk związanych głównie z niepewną dostępnością gazu i skokami cen. Czołowi niemieccy importerzy wciąż prowadzą negocjacje na temat nowych umów długoterminowych z potencjalnymi eksporterami z takich krajów jak USA, Australia, Katar, Zjednoczone Emiraty Arabskie, Oman, Egipt oraz Senegal. Pertraktacjom tym towarzyszy wsparcie polityków najwyższego szczebla, na czele z kanclerzem Olafem Scholzem oraz wicekanclerzem Robertem Habeckiem, którzy w trakcie spotkań z przywódcami wspomnianych państw poruszają kwestię dostaw LNG do Niemiec. Co więcej, w delegacjach tych uczestniczą także prezesi zainteresowanych firm.

Przynajmniej podczas niektórych z tych negocjacji pojawiły się istotne trudności związane z rozbieżnymi stanowiskami stron, co skutkuje przedłużaniem rozmów lub nawet poważnym impasem. Najjaskrawszym przykładem są prowadzone już od wiosny 2022 r. pertraktacje RWE oraz Unipera z QatarEnergy. Mimo wstawiennictwa Scholza i Habecka u emira Kataru wciąż nie udało się tym firmom dojść do porozumienia. Kluczowy problem stanowi zwłaszcza kwestia ram czasowych przyszłych kontraktów. Niemieckie firmy nie chcą wiązać się wieloletnimi umowami z uwagi na politykę klimatyczną RFN, która zakłada osiągnięcie neutralności emisyjnej do 2045 r. Wymuszałoby to zatem wyraźną redukcję zużycia gazu ziemnego już w latach trzydziestych i niemal całkowite zaprzestanie jego stosowania w połowie lat czterdziestych. Co więcej, obecne regulacje prawne zakazują importu LNG do Niemiec od 2043 r. Z tego powodu importerzy co do zasady preferują krótsze i elastyczne umowy (10-/15-letnie), podczas gdy w interesie eksporterów są dłuższe kontrakty, w przypadku Kataru – nawet 20-letnie. Innymi zgłaszanymi problemami w negocjacjach mają być także mechanizmy ustalania ceny oraz kwestia możliwości odsprzedaży surowca.

Wodorowa perspektywa

Interesującym aspektem planów budowy trzech stacjonarnych gazoportów jest potencjalne przyszłe wykorzystywanie ich do sprowadzania wodoru lub innych produktów powstałych na jego bazie. W przypadku obiektów w Brunsbüttel i Stade inwestorzy planują późniejsze przejście na import niskoemisyjnego amoniaku. Ten mógłby być bezpośrednio odbierany przez zainteresowany nim przemysł (zwłaszcza chemiczny) lub przetwarzany na miejscu na wodór, który trafiałby do zapowiadanej w Niemczech sieci wodorowej. Terminal w Wilhelmshaven jest z kolei od początku pomyślany jako obiekt służący do odbioru syntetycznego metanu, który Tree Energy Solutions (inwestor tego gazoportu) chce produkować w innych regionach świata i importować do Europy. Możliwość sprowadzania LNG traktowana jest w tym przypadku jako przejściowe uzupełnienie właściwej koncepcji.

Zarówno inwestorzy, jak i przedstawiciele rządu RFN chętnie sięgają po wizję późniejszego wykorzystywania gazoportów do importu wodoru (lub jego pochodnych) jako po jeden z argumentów uzasadniających długofalową przydatność planowanej infrastruktury. Przedstawiana jest ona opinii publicznej jako „hydrogen-ready”, czyli zdolna do przyszłego przejścia z importu LNG na wodór. Z jednej strony wpisywałoby się to w uwarunkowane transformacją energetyczną przestawianie gospodarki z paliw kopalnych na niskoemisyjne nośniki energii oraz otwierałoby w ten sposób długoterminową perspektywę funkcjonowania uruchamianym terminali. Z drugiej zaś – taka opcja stanowiłaby infrastrukturalną odpowiedź na zdiagnozowane już przez Berlin trwałe uzależnienie kraju od importu wodoru. Niemcy nie będą bowiem w stanie pokryć prognozowanego zapotrzebowania z własnych źródeł – szacunkowo RFN będzie około dwóch trzecich konsumowanego wodoru pokrywać importem, głównie za pośrednictwem gazociągów, ale istotną część – drogą morską z innych kontynentów.

Perspektywa przyszłego wykorzystywania gazoportów do importu wodoru lub produktów powstałych na jego bazie, jak amoniak czy metanol, budzi jednak liczne wątpliwości. Wiadomo, że ze względu na różne chemiczne właściwości tych nośników energii nie będzie możliwe bezpośrednie zastosowanie instalacji do importu LNG do odbioru płynnego wodoru czy amoniaku. Niezbędna byłaby bowiem modernizacja znacznej części komponentów, a to wiązałoby się z kolejnymi poważnymi nakładami finansowymi. Eksperci zwracają uwagę, że – aby zmniejszyć koszty dostosowania infrastruktury do odbioru innych produktów – inwestorzy już na etapie planowania powinni uwzględniać późniejsze działania adaptacyjne.

Znaki zapytania

Na obecnym etapie nie jest przesądzone, że wszystkie planowane projekty terminali zostaną ostatecznie zrealizowane zgodnie z przyjętymi parametrami. Dotyczy to przede wszystkim trzech stacjonarnych gazoportów, co do których wciąż nie zapadły finalne decyzje inwestycyjne. Wydaje się, że pewna jest co najmniej budowa obiektu w Brunsbüttel, w którym państwo ma 50% udziałów, a ponadto w jego przypadku dokonano już rezerwacji mocy regazyfikacyjnych – terminal mają wykorzystywać RWE, amerykański ConocoPhillips oraz brytyjski Ineos. Prawdopodobnie powstanie także gazoport w Stade – jego przyszłe wykorzystywanie zapewnili już sobie niemieccy importerzy EnBW oraz SEFE. Niepewny pozostaje natomiast projekt TES w Wilhelmshaven – w jego przypadku wciąż nieznani są bowiem importerzy zainteresowani sprowadzaniem przezeń LNG.

Spośród pływających terminali – poza trzema już działającymi – przesądzone jest uruchomienie pod koniec 2023 r. wydzierżawionych przez RFN jednostek FSRU w Stade oraz w Wilhelmshaven. Niejasne pozostaje na razie usytuowanie ostatniej wynajętej przez Berlin jednostki, która pierwotnie miała stanąć koło Lubmina. Zaplanowane dla niej rozwiązanie – podpięcie jej do morskiej platformy w ramach hubu LNG koło Rugii – napotkało ostry opór ze strony lokalnych społeczności. Wskutek tego inwestor (RWE) wraz z rządami RFN i Meklemburgii-Pomorza Przedniego wciąż poszukują alternatywnej lokalizacji, co najprawdopodobniej wpłynie co najmniej na opóźnienie planowanego na koniec 2023 r. uruchomienia terminalu. W związku z powyższym nierozstrzygnięta pozostaje także kwestia sprowadzenia przez Deutsche ReGas drugiej jednostki FSRU do Lubmina – pierwotne plany firmy zakładają bowiem podpięcie tej drugiej, a docelowo obu jednostek do planowanej wspólnie przez RWE i rząd RFN platformy morskiej.

Stworzenie przez Niemcy terminali LNG oraz wiązanie się przez importerów kolejnymi długoterminowymi kontraktami na dostawy gazu skroplonego, co pozwala na pełną i trwałą substytucję dostaw rosyjskiego surowca, będzie wprawdzie zmniejszać rynkową przestrzeń na potencjalne wznowienie importu z Rosji, lecz nie wyklucza bynajmniej takiej możliwości w przyszłości. Należy się spodziewać, że w dłuższej perspektywie, w przypadku normalizacji relacji między UE/Niemcami a Rosją, część niemieckich elit gospodarczo-politycznych będzie optować za odnowieniem stosunków handlowych, w tym za wznowieniem importu surowców energetycznych, choć z pewnością już nie na taką skalę, jak to miało miejsce do 2022 r. Z perspektywy Berlina taki ruch mógłby być potencjalnie wykorzystany jako polityczna karta przetargowa.

Ponadto, biorąc pod uwagę wdrażanie przez RFN transformacji energetycznej, w ramach której w dłuższym okresie maleć będzie znaczenie tradycyjnych paliw kopalnych na rzecz nowych nośników energii, można spodziewać się, że zwolennicy przywrócenia relacji gospodarczych z Rosją będą próbowali wpisać je w potrzeby Energiewende i dążyć do oparcia ich – w większym już stopniu – na imporcie np. niskoemisyjnego wodoru, amoniaku bądź paliw syntetycznych.

ANEKS

Mapa. Lokalizacja niemieckich terminali LNG

Źródło: Federalne Ministerstwo Gospodarki i Ochrony Klimatu.

Tabela. Projekty infrastruktury do importu LNG w Niemczech

Źródło: opracowanie własne na podstawie danych Federalnego Ministerstwa Gospodarki i Ochrony Klimatu oraz informacji publikowanych przez inwestorów.

[1] M. Kędzierski, Niemieckie terminale LNG – stan i perspektywy, „Komentarze OSW”, nr 362, 10.11.2020, osw.waw.pl.

[2] idem, Urodzaj na gazoporty. Awaryjna dywersyfikacja dostaw gazu w Niemczech, „Komentarze OSW”, nr 447, 20.05.2022, osw.waw.pl.

[3] idem, Niemcy: wsparcie państwa dla budowy terminalu LNG w Brunsbüttel, OSW, 10.03.2022, osw.waw.pl; zob. też: Bund beteiligt sich an Flüssiggas-Terminal in Brunsbüttel, Presse- und Informationsamt der Bundesregierung, 7.03.2022, bundesregierung.de.

[4] M. Kędzierski, Niemcy: plany dostosowania sieci gazowej do wzrostu importu LNG, OSW, 7.04.2023, osw.waw.pl; zob. też: NEP Gas 2022-2032: Ein Meilenstein auf dem Weg zur Diversifizierung der Importquellen und der dauerhaften Unabhängigkeit von russischem Gas, Stowarzyszenie Operatorów Gazowych Sieci Przesyłowych, 31.03.2023, fnb-gas.de.

[5] Bericht des Bundeswirtschafts- und Klimaschutzministeriums zu Planungen und Kapazitäten der schwimmenden und festen Flüssigerdgasterminals, Federalne Ministerstwo Gospodarki i Ochrony Klimatu, 3.03.2023, bmwk.de.

[6] Przykładowo według Niemieckiego Instytutu Badań Ekonomicznych do zaspokojenia potrzeb importowych RFN wystarczyłaby realizacja planowanych obecnie projektów pływających terminali – stacjonarne gazoporty nie są do tego niezbędne. Z analizy Instytutu wynika, że w średniej perspektywie do pokrycia spadającego zapotrzebowania niemieckiej gospodarki na gaz ziemny wystarczyłby import surowca z Norwegii oraz LNG za pośrednictwem istniejących już gazoportów w Holandii, Belgii oraz Francji. Szerzej zob. F. Holz, C. von Hirschhausen, R. Sogalla, L. Barner, B. Steigerwald, C. Kemfert, Deutschlands Gasversorgung ein Jahr nach russischem Angriff auf Ukraine gesichert, kein weiterer Ausbau von LNG-Terminals nötig, „DIW Aktuell“, nr 86, 22.02.2023, diw.de.

[7] M. Kędzierski, Dokonało się: koniec atomu w Niemczech, OSW, 21.04.2023, osw.waw.pl.