Efekt sankcji: problemy rosyjskiego sektora LNG

Sukcesywne zacieśnianie zachodniego reżimu sankcyjnego wobec rosyjskiego sektora LNG nasila problemy branży, która zmaga się z poważnymi trudnościami zagrażającymi jej dalszemu rozwojowi. Embargo technologiczne i inne restrykcje doprowadziły do opóźnień w budowie nowych instalacji skraplających oraz spiętrzenia wyzwań związanych z logistyką i finansowaniem. Sankcje generują również dodatkowe koszty dla państwa oraz obniżają dochody ze sprzedaży gazu.

Rosyjscy decydenci upatrują w rozwoju LNG szansę na uniezależnienie się od ograniczeń infrastrukturalnych i politycznych, które charakteryzują rurociągowy przesył gazu. Wskutek decyzji Kremla Gazprom utracił znaczną część rynku europejskiego, a przekierowanie dostaw na rynki azjatyckie pozostaje niepewne. Stąd konieczność rozbudowy zdolności eksportowych gazu skroplonego jawi się jako jeszcze pilniejsza. Problemy sektora LNG oddziałują zatem negatywnie na perspektywę eksportu rosyjskiego gazu jako takiego.

W związku z trwającą na Zachodzie dyskusją o dalszym zaostrzaniu sankcji wobec Federacji Rosyjskiej (FR) warto rozważyć podjęcie działań w celu spowolnienia wzrostu sprzedaży rosyjskiego LNG. Oprócz dalszego obejmowania sankcjami podmiotów zaangażowanych w tę gałąź eksportu uzasadnione jest wprowadzenie unijnego embarga na rosyjski gaz skroplony. Biorąc pod uwagę prognozowaną zwyżkę podaży LNG na rynku globalnym w perspektywie najbliższych dwóch–trzech lat, odejście od jego importu z FR jest możliwe. W ten sposób zlikwidowano by europejską zależność od Kremla w tym obszarze (rosyjski LNG stanowi blisko 14% całości importu skroplonego surowca do UE), oddalając zagrożenie w postaci jej politycznego wykorzystywania i przybliżając Unię Europejską do zadeklarowanego celu rezygnacji z dostaw z tego kierunku od 2027 r.

Wzrost znaczenia rosyjskiego LNG

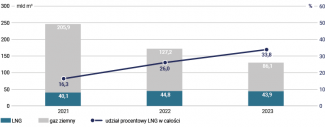

Przed 2022 r. znaczenie sektora LNG dla rosyjskiego budżetu było relatywnie nieduże – i to pomimo formułowanych przez Kreml planów skokowego zwiększenia eksportu. Ten stan rzeczy wynikał zarówno z ulgowego traktowania pod względem fiskalnym podmiotów zaangażowanych w rozwój tej branży[1], jak i relatywnie niewielkiego wolumenu LNG w całości struktury sprzedaży rosyjskiego gazu. W 2021 r. z FR wyeksportowano 40,1 mld m3 tego paliwa przy ponad 200 mld m3 eksportu gazu rurociągowego. LNG odpowiadało zatem za 16% realizowanej przez Moskwę sprzedaży surowca za granicę.

W ciągu ostatnich dwóch lat znaczenie gazu skroplonego dla Rosji istotnie się jednak zwiększyło. W 2023 r. surowiec w tej postaci stanowił jedną trzecią jej eksportu gazu ogółem. Paradoksalnie wzrost roli sektora nastąpił nie dzięki zwiększeniu wolumenu wywożonego LNG, lecz wskutek drastycznego spadku sprzedaży gazu rurociągowego. Od 2021 r. Kreml jednostronnie ograniczył eksport surowca do Europy, aby wywołać kryzys energetyczny w UE. W efekcie w 2023 r. Rosja wyeksportowała o 116 mld m3 gazu mniej niż w 2021 r. Całość tej redukcji przypadła na kierunek zachodni.

Wykres 1. Eksport rosyjskiego gazu ziemnego i LNG w latach 2021–2023

Źródło: opracowanie własne na podstawie danych Ministerstwa Energetyki FR.

Decyzja Moskwy o zmniejszeniu przesyłu gazu na Zachód wraz z sukcesywnym odchodzeniem UE od dostaw z Rosji przyczyniły się do znaczącego spadku realizowanego eksportu gazu rurociągowego. W tej sytuacji, przy niepewnej możliwości przekierowania „utraconych” wolumenów na inne rynki, Kreml stoi przed koniecznością poszukiwania nowych szlaków eksportu surowca.

Skokowe zwiększenie rurociągowego wywozu do Azji jest obecnie wykluczone ze względu na brak połączeń pomiędzy magistralami przesyłającymi surowiec ze złóż zachodnio- i wschodniosyberyjskich, a także niewystarczającą przepustowość gazociągów eksportowych do Chin i Azji Centralnej. W tym kontekście rozwój mocy skraplających oraz idący za tym wzrost sprzedaży LNG miałyby rekompensować spadek eksportu rurociągowego.

Rosyjscy decydenci widzą w eksporcie LNG sposób na włączenie się w globalny rynek bez konieczności oglądania się na przeszkody infrastrukturalne i polityczne. Świadomość potrzeby rozwoju tego sektora sprawia, że Kreml podejmuje bezprecedensowe działania mające stymulować ten proces poprzez m.in. umożliwienie skraplania surowca pochodzącego z systemu przesyłowego na szerszą skalę, co narusza dotychczasową pozycję Gazpromu[2]. Od 2023 r. odnotowuje się również zwiększenie opodatkowania eksporterów LNG, co uwidacznia znaczenie tego sektora dla państwa[3].

Uwarunkowania globalnego rynku LNG przeszkodą dla Rosji

Eksport gazu skroplonego realizowany drogą morską za pomocą metanowców (statków przeznaczonych do transportu LNG) daje większą swobodę wyboru odbiorcy – elastyczność globalnego rynku pozwala na przekierowywanie wolumenów tam, gdzie jest popyt i pochodzenie surowca jest akceptowalne. Aktualne uwarunkowania transportu LNG działają jednak na niekorzyść Rosji. O ile strukturalne właściwości światowego handlu ropą (duża podaż tankowców, obecność traderów funkcjonujących poza zachodnim systemem finansowym, zjawisko „floty cienia” transportującej surowiec z m.in. Iranu i Wenezueli) umożliwiły Rosji zredukowanie wpływu sankcji na poziom eksportu tego surowca, o tyle w przypadku wywozu gazu skroplonego podobne zabiegi – jak chociażby korzystanie z usług transportowych podmiotów gotowych do poniesienia ryzyka sankcyjnego – będą z kilku powodów mało skuteczne.

Po pierwsze liczba metanowców na świecie jest o wiele mniejsza niż tankowców. W 2023 r. aktywnych było 668 jednostek transportujących LNG, podczas gdy ropę i produkty ropopochodne przewozi blisko 9 tys. statków[4]. Relatywnie niewielka flota przystosowana do przewozu gazu skroplonego zawęża perspektywy wypracowania alternatywnych łańcuchów dostaw, angażujących traderów i armatorów gotowych do operowania w „szarej strefie”. Ograniczona liczba metanowców ułatwia także ewentualną identyfikację tych jednostek, które łamałyby potencjalne sankcje.

Po drugie szlaki logistyczne rynku LNG nie są tak elastyczne jak w przypadku ropy – tankowce mogą bowiem zmieniać swój punkt docelowy w trakcie żeglugi bądź cumować na otwartym morzu przez długi czas, podczas gdy jednostki przewożące gaz skroplony takiej swobody nie mają (wydłużenie szlaku transportowego z wykorzystaniem przewożonego ładunku jako paliwa napędzającego silnik statku jest utrudnione ze względu na konieczność eksploatacji odparowującego gazu).

Co więcej, techniczna specyfika rozładunku LNG zawęża możliwość ukrywania pochodzenia ładunku poprzez niejawne działania, jak chociażby przeładunek burta w burtę (przeładowanie paliwa na otwartym morzu z jednego statku na drugi w celu uniknięcia sankcji). W tym kontekście istotne jest położenie geograficzne zakładów skraplających LNG w Rosji, dodatkowo zmniejszające elastyczność dostaw. Do wywozu produkcji z instalacji znajdujących się za kołem podbiegunowym (Jamał LNG, Arktyczny LNG 2) konieczne są statki zdolne do operowania na zamarzających wodach, których liczba jest ograniczona.

Po trzecie globalne dostawy LNG bazują głównie na długoterminowych kontraktach, co dodatkowo redukuje potencjał pojawienia się „szarej strefy”.

Technologiczne zapóźnienie

Faktyczna rozbudowa rosyjskich mocy skraplających oraz idące za tym zwiększenie eksportu LNG są niełatwe do urzeczywistnienia ze względu na zapóźnienie technologiczne. Słaby punkt stanowi przede wszystkim dotychczasowe uzależnienie od zachodniego know-how, czego przykładem są istniejące w Rosji zakłady skraplające. Wszystkie funkcjonujące linie produkcyjne operują na bazie zachodnich technologii, które obecnie trudno jest zastąpić własnymi bądź wypracowanymi poza krajami G7. Wyjątek stanowi jedna instalacja przy zakładzie Jamał LNG, która pomimo zastosowania rodzimych rozwiązań technologicznych i tak korzysta w znacznej mierze z komponentów sprowadzonych z zagranicy[5].

Wprowadzając sankcje, zachodni decydenci wykorzystują w celu zwiększenia ich efektywności zarówno rosyjskie zapóźnienie technologiczne, jak i specyfikę rynku. Odcięcie FR od zachodnich technologii poskutkowało spowolnieniem tempa prac nad podniesieniem mocy zakładów skraplających dużej skali. Wbrew rządowym deklaracjom z 2021 r. Rosji nie udało się osiągnąć zakładanych celów – do końca 2024 r. zamierzano bowiem uzyskać zdolność produkcyjną na poziomie 46–65 mln ton LNG rocznie, podczas gdy rzeczywista zdolność nominalna wynosi aktualnie ok. 35 mln ton rocznie (przy uwzględnieniu pierwszej linii Arktycznego LNG, operującej od początku br. jedynie z 50-procentową przepustowością).

Embargo technologiczne zmusiło rosyjskich producentów LNG do zmiany terminów oddania do użytku zakładów skraplających na późniejsze. W praktyce może to oznaczać zaniechanie budowy części z nich. Gazprom ponownie poinformował o przesunięciu rozpoczęcia eksploatacji pierwszej linii Bałtyckiego LNG (wspólne przedsięwzięcie z Rusgazdobyczi) z 2023 na 2026 r.[6], co i tak wydaje się założeniem optymistycznym. Przyczyną decyzji było wycofanie się z projektu niemieckiej firmy Linde – generalnego wykonawcy i zarazem dostawcy technologii.

W założeniu władz FR w sferze technologicznej zachodnich kontrahentów mają zastąpić rodzime podmioty. Dotychczas Novatek – największy eksporter LNG z Rosji – opatentował dwie technologie skraplania, z których jedna jest już stosowana (nie wiadomo, w jakim stopniu operuje ona na rosyjskich komponentach). Należy przy tym zaznaczyć, że przepustowość wykorzystującej tę technologię linii wynosi jedynie 0,9 mln ton LNG rocznie, a żadnego z krajowych rozwiązań nie wdrożono w dużej skali. Rodzi to wątpliwości co do ich szerokiej komercjalizacji w krótkim horyzoncie czasowym. Dość powiedzieć, że plany dotyczące zakładów funkcjonujących w całości na bazie rodzimych technologii nie wyszły do tej pory z fazy projektowej.

Ponadto, ze względu na brak możliwości współpracy z zachodnimi podmiotami, przed Rosjanami pojawiły się także przeszkody infrastrukturalne i logistyczne, zmuszające ich do zmian koncepcyjnych w zakresie instalacji. Koronnym przykładem jest tutaj projekt Murmański LNG, który boryka się z konsekwencjami nałożenia na Rosję embarga technologicznego. Z uwagi na niedostępność zachodnich turbin gazowych zakład ma być zasilany energią elektryczną przesyłaną bezpośrednio z elektrowni. Założenia tego projektu przyczyniły się do konfliktu na linii Novatek–Gazprom, m.in. o to, która z firm będzie finansować budowę gazociągu do instalacji[7].

Innym problemem jest obsługa całego sektora przez metanowce – w obliczu sankcji zagraniczne stocznie bądź firmy zaangażowane w dostarczanie konkretnych komponentów dla jednostek wycofały się z kooperacji z Rosjanami bądź zerwały kontrakty[8]. Nawet w wypadku oddania do eksploatacji nowych zakładów LNG może się zatem okazać, że ich produkcja zostanie celowo obniżona przez niemożność wywozu wytworzonego tam skroplonego surowca.

Sankcje „na miarę”

Selektywne sankcje USA w 2023 r. doprowadziły do dalszego nawarstwiania się problemów. Umieszczenie na amerykańskich listach sankcyjnych konkretnych podmiotów zaangażowanych w eksport rosyjskiego LNG utrudniło m.in. logistykę wywozu produkcji z zakładu Jamał LNG. Geograficzne położenie instalacji na kole podbiegunowym komplikuje bowiem tę kwestię – aby obniżyć koszty transportu, opracowano schemat polegający na przeładunku LNG na morzu ze statków mogących żeglować na tamtych szerokościach geograficznych (gazowce klasy Arc 7 o wzmocnionym kadłubie do kruszenia pokrywy lodowej) na zwykłe jednostki.

W tym celu wykorzystuje się statki FSU (floating storage unit), służące za pływające „magazyny” LNG, z których odbiera się skroplony gaz dostarczony tam z instalacji. Restrykcjami amerykańskimi objęto spółki zarządzające tymi jednostkami, co skomplikowało odbiór LNG – armatorzy z krajów zachodnich podejmujący ładunek z tych FSU mogą bowiem zostać objęci sankcjami wtórnymi. Selektywne restrykcje nałożono również na podmioty zaangażowane w prace nad Bałtyckim LNG, mające dostarczyć do tego projektu komponenty technologiczne[9].

Co więcej, w 2023 r. Amerykanie zdecydowali się na bezprecedensowy krok i po raz pierwszy wpisali na listę sankcyjną konkretną spółkę zarządzającą rosyjskim zakładem LNG – w tym przypadku był to Arktyczny LNG 2[10]. W świetle istniejących przepisów zaangażowanie jakiejkolwiek firmy na którymkolwiek etapie łańcucha wartości projektu (współpraca technologiczna, logistyczna, odbiór LNG) stanowi przesłankę do ukarania tego podmiotu sankcjami wtórnymi. Restrykcja ta poskutkowała ogłoszeniem przez Novatek w odniesieniu do tego projektu siły wyższej (force majeure)[11]. Oddana do eksploatacji z końcem zeszłego roku pierwsza linia operuje obecnie na 50% swoich przepustowości, m.in. ze względu na konieczność dokonania modyfikacji technologicznej wynikającej z nieosiągalności zagranicznych turbin[12] oraz ograniczonego dostępu do metanowców. Zaplanowany na styczeń br. wywóz pierwszej partii wyprodukowanego tam LNG został opóźniony i najprawdopodobniej będzie zrealizowany nie wcześniej niż w marcu[13].

Według doniesień medialnych w efekcie sankcji nałożonych na instalację uczestniczący w inwestycji zagraniczni partnerzy zawiesili swój udział w projekcie, co najprawdopodobniej poskutkuje brakiem realizacji długoterminowych kontraktów wynikających ze struktury akcjonariatu[14]. Sytuacja ta zmusza do sprzedawania gazu z Arktycznego LNG 2 na rynku spotowym, co zmniejsza prawdopodobieństwo wyeksportowania produkcji na deklarowanym poziomie (19,8 mln t/r) i podaje w wątpliwość biznesową zasadność dalszej budowy pozostałych dwóch linii produkcyjnych. Fakt zadeklarowania force majeure również przez chińskie podmioty[15] sugeruje, że możliwości pozyskania zagranicznego kapitału dla rosyjskiego sektora znacząco się zawęziły pod wpływem zachodnich sankcji, jako że sektor ten stał się „toksyczny” dla kontrahentów spoza Rosji.

Możliwości nakładania dalszych sankcji

Biorąc pod uwagę artykułowany cel wprowadzanych restrykcji – utrudnienie Moskwie finansowania działań wojennych na Ukrainie – sankcje wobec sektora LNG spełniają swoją funkcję, szczególnie w dłuższym horyzoncie czasowym. Rosjanie są świadomi politycznych ograniczeń związanych z eksportem gazu rurociągowego do Europy i próbują obejść te przeszkody poprzez skraplanie surowca pochodzącego z systemu przesyłowego (w przypadku bałtyckich zakładów średniej skali jest to już realizowane, a w przypadku projektu Murmańskiego LNG – planowane). Spowolnienie tempa prac nad lokowaniem nowych instalacji skraplających roztacza przed Rosjanami niekorzystną wizję niemożności powrotu do dawnych poziomów wydobycia surowca, a co za tym idzie – „odzyskania” utraconych dochodów eksportowych ze sprzedaży gazu (w 2023 r. spadły one o blisko 50% r/r, tj. o ponad 1,7 bln rubli, czyli ok. 19 mld dolarów).

Dotychczasowa efektywność sankcji na rosyjski LNG wynika z niskiego stopnia niezależności eksporterów w całym łańcuchu wartości. Rosjanie będą jednak podejmować dalsze próby uniezależnienia się od Zachodu w tym obszarze, o czym świadczą państwowe inwestycje w wypracowanie rodzimych komponentów technologicznych oraz współpraca z chińskimi podmiotami (dostarczającymi m.in. turbiny gazowe)[16]. W takim wypadku skuteczność zachodniego instrumentarium sankcyjnego ulegnie zmniejszeniu, tak jak to miało miejsce w przypadku sektora naftowo-paliwowego – stąd konieczność wzmocnienia nacisku na obecnym etapie, aby utrudnić proces dalszego uniezależniania się.

Ponadto opłaty za rosyjski LNG są uiszczane m.in. w walutach zachodnich i stanowią ważne źródło dewiz w obliczu podejmowanych przez Rosjan prób odejścia od stosowania dolarów i euro w przypadku eksportu węglowodorów (np. poprzez zmuszanie krajów odbierających gaz rurociągowy do dokonywania płatności w rublach). Dodatkowo napływ tych środków wzbogaca firmy, których szefostwo jest zaangażowane w wysiłek wojenny FR oraz wprost powiązane z Kremlem.

Według doniesień niezależnych rosyjskich mediów Leonid Michelson – prezes Novateku – sponsoruje ochotników udających się na ukraiński front[17]. LNG eksportowany jest także przez Gazprom, a plany w tym zakresie ma również inny państwowy koncern – Rosnieftʹ, zarządzany przez Igora Sieczina, bliskiego współpracownika Putina, wcześniej zajmującego wysokie stanowiska w rosyjskiej administracji. Należy też pamiętać, że rozwój sektora prowadzi do głębokiej ingerencji w ekosystem Arktyki oraz nieodwracalnych szkód środowiskowych.

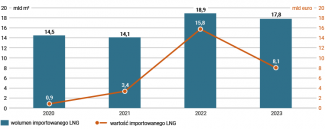

Wykres 2. Import rosyjskiego LNG do Unii Europejskiej w latach 2020–2023

Źródło: opracowanie własne na podstawie danych think tanku Bruegel i Eurostatu.

Biorąc pod uwagę znaczenie sektora LNG dla Kremla, kontynuowanie unijnego importu gazu skroplonego z Rosji stoi w sprzeczności z deklaracjami o zachodnim wsparciu dla Ukrainy. Wielkość wolumenu tej wymiany uległa w ub.r. jedynie niewielkiemu spadkowi względem roku 2022 – o ok. 5%, do poziomu 17,8 mld m3 (obniżenie wartości wymiany wynika z niższych cen gazu w 2023 r.). Stanowi to dowód na to, że do tej pory w UE nie zaistniała wola całkowitego odejścia od rosyjskiego LNG ani nawet znacznej redukcji sprowadzanych wolumenów – stąd brak embarga na to paliwo.

Dla części państw UE (Belgii, Hiszpanii, Francji) gaz skroplony z Rosji stanowi średnio ponad 10% całości importu gazu (częściowo wolumen trafia do odbiorców z innych krajów za pośrednictwem lądowej sieci przesyłowej). Opór wobec implementacji zakazu wykazują przede wszystkim firmy z tych państw unijnych, które podpisały długoterminowe kontrakty na dostawy jeszcze przed 2022 r. (m.in. francuski TotalEnergies i hiszpański Naturgy)[18], obawiające się m.in. reperkusji związanych z zerwaniem umów. Co więcej, znajdujące się w UE terminale służą również jako punkt przeładunkowy[19] – w trzech pierwszych kwartałach 2023 r. ok. 20% całości rosyjskiego importu LNG do UE przyjęto w Belgii i Francji, skąd następnie reeksportowano surowiec na rynki pozaunijne.

Wykres 3. Wartość rosyjskiego importu LNG do państw UE w 2022 i 2023 roku

Źródło: Eurostat.

Rosjanie wielokrotnie udowadniali, że są w stanie poświęcić pozycję i dochody rodzimych firm eksportowych dla wywarcia nacisku politycznego na inne kraje – przykładem jest tu instrumentalizacja dostaw Gazpromu do UE od 2021 r. Nie należy zatem zakładać, że dostawy LNG są przez rosyjskie władze postrzegane inaczej niż te rurociągowe. Wprawdzie rosyjski gaz skroplony ma relatywnie niewielki udział w całości unijnego importu (blisko 15% w latach 2022–2023), niemniej przypada on głównie na cztery kraje: Hiszpanię, Francję, Holandię oraz Belgię. W tej sytuacji warto pamiętać, że wolumeny te pozostają niejako „do dyspozycji” Rosjan. Podejmując decyzję o redukcji eksportu, Kreml najprawdopodobniej doprowadziłby do zwyżki cen gazu. To zaś w połączeniu z np. ewentualnym niskim zapełnieniem magazynów podczas okresu grzewczego mogłoby wygenerować problemy dla państw członkowskich.

Paradoksalnie racje stojące za zezwoleniem na dalszy import LNG z Rosji – głównie obawy przed wzrostem cen ze względu na jednostronną redukcję podaży – mogą posłużyć jako argument na rzecz odejścia od dostaw z tego kierunku. Usunięcie tej zależności w postaci wprowadzenia embarga na rosyjski gaz skroplony zniwelowałoby to zagrożenie, a dodatkowo zmusiłoby Rosję do przekierowania surowca na rynki azjatyckie, ograniczyło jego konkurencyjność i zmniejszyło dochody eksportowe. Według szacunków The International Working Group on Russian Sanctions przy Uniwersytecie Stanforda unijne embargo poskutkowałoby obniżeniem rosyjskich dochodów o ok. 5,6 mld dolarów rocznie[20].

Z perspektywy europejskiej wprowadzenie unijnego zakazu importu LNG z Rosji jest możliwe. Przemawia za tym wzrost podaży paliwa na rynku globalnym w horyzoncie lat 2025–2027, który będzie rezultatem zwiększenia wraz z końcem br. mocy skraplających m.in. w USA i Katarze. Odejście od rosyjskiego LNG najprawdopodobniej – zakładając stabilność importu od alternatywnych dostawców – obyłoby się bez uszczerbku dla UE. Warto przy tym zaznaczyć, że rozwiązanie w postaci pozostawienia swobody co do wdrażania regulacji na poziomie państw członkowskich – zezwalających na arbitralną blokadę infrastruktury odbiorczej dla paliwa z FR – zapewne nie wstrzyma w pełni dostaw z tego kierunku z uwagi na ich cenową atrakcyjność.

W tym kontekście powinno się rozważyć stopniową implementację restrykcji, począwszy od nałożenia sankcji na bałtyckie zakłady średniej skali (Kriogaz-Wysock oraz Portowaja LNG, obsługujące głównie rynek europejski), nakreślając przy tym także czasową perspektywę całkowitego odejścia od dostaw poprzez wprowadzenie okresu przejściowego oraz zakazując reeksportu rosyjskiego LNG w terminalach unijnych. Szczególnie istotna jest też wola polityczna w tych krajach, z których pochodzą podmioty zaangażowane w rozwój rosyjskiego sektora LNG – dysponujący udziałami w spółce Jamał LNG francuski TotalEnergies wciąż jest związany kontraktem na odbiór produkowanego w FR surowca, co stanowi przeszkodę dla wprowadzenia zakazu importu.

Ustanowienie embarga na poziomie całej UE przybliżyłoby realizację unijnego celu, jakim jest całkowite odejście od importu rosyjskiego gazu do 2027 r. W przypadku niemożności wprowadzenia pełnego zakazu sprowadzania paliwa z Rosji ze względu na obawy dotyczące wystąpienia ewentualnych deficytów warto rozważyć opcję nabywania go jedynie w ramach wspólnej platformy zakupowej i przy ustalonym progu cenowym. Działałoby to jako dodatkowy czynnik zmuszający do obniżania cen przy oddaleniu ryzyka podażowego. Niemniej jednak to faktyczna blokada rynku unijnego (wraz z wcześniejszymi restrykcjami) uderzyłaby w rosyjski sektor LNG w dotkliwy sposób.

Obecnie do Europy kierowana jest niemal połowa produkowanego w Rosji LNG, stąd implementacja tego rodzaju sankcji znacząco pogorszyłaby położenie rosyjskich producentów. Utrata zachodnich odbiorców i dostępu do terminali skomplikuje szlaki logistyczne, a także poda w wątpliwość perspektywę utrzymania przez Rosję statusu istotnego gracza na tym rynku oraz opłacalność dalszego zwiększania przez nią mocy skraplających.

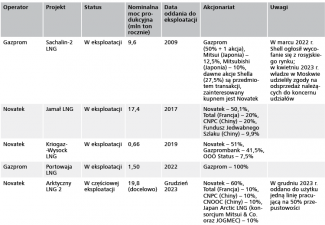

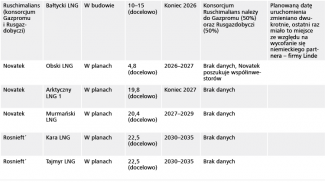

ANEKS

Tabela. Istniejące i planowane zakłady produkujące LNG w Federacji Rosyjskiej

[1] Projekty LNG w Rosji cieszą się ulgami fiskalnymi, m.in. w zakresie cła eksportowego i podatku od wydobycia. Szerzej zob. S. Kardaś, Ekspansja na koszt państwa: Novatek motorem rosyjskiego sektora LNG, „Komentarze OSW”, nr 275, 27.06.2018, osw.waw.pl.

[2] F. Rudnik, Rosja: liberalizacja eksportu LNG, OSW, 7.12.2023, osw.waw.pl.

[3] W 2023 r. zwiększono stawkę opodatkowania dochodu dla eksporterów LNG z dotychczasowych 20% do 34%. Dyskutuje się także nad wdrożeniem innych obciążeń mających stopniowo redukować ulgowe traktowanie sektora przez państwo.

[4] Dane za: IGU World LNG Report 2023 oraz Lloyd’s Register.

[5] Szerzej zob. F. Rudnik, Niespełnione ambicje: rosyjski sektor LNG w rzeczywistości sankcyjnej, „Komentarze OSW”, nr 516, 5.06.2023, osw.waw.pl. Na rynku nie skomercjalizowano jeszcze żadnej linii operującej w całości na niezachodnich komponentach i know-how.

[6] А. Гришков, Запуск завода по сжижению газа в Усть-Луге сдвинули на конец 2026 г., Ведомости Северо-Запад, 2.08.2023, spb.vedomosti.ru.

[7] Murmański LNG ma być pierwszym zakładem dużej skali, do którego gaz do skraplania będzie dostarczany z sieci przesyłowej, a nie bezpośrednio z pola wydobywczego. Na tym tle rozgorzał konflikt pomiędzy Gazpromem a Novatekiem o to, kto powinien sfinansować gazociąg dostarczający surowiec. Szerzej zob. Rosja: liberalizacja eksportu LNG, op. cit.

[8] O. Kobzeva, Lack of Arctic tankers puts Russia’s LNG development dreams on ice, Reuters, 22.12.2023, reuters.com.

[9] V. Afanasiev, US targets Baltic LNG suppliers with secondary sanctions, Upstream, 13.12.2023, upstreamonline.com.

[10] F. Rudnik, I. Wiśniewska, Stany Zjednoczone uszczelniają sankcje wobec Rosji, OSW, 13.11.2023, osw.waw.pl.

[11] C. Aizhu, O. Kobzeva, Russia faces mighty obstacle in western LNG sanctions, Reuters, 29.12.2023, reuters.com.

[12] M. Humpert, Undeterred by Sanctions Novatek Begins Production at Arctic LNG 2, High North News, 10.01.2024, highnorthnews.com.

[13] Т. Дятел, А газ и ныне там, Коммерсантъ, 8.02.2024, kommersant.ru.

[14] Udział w projekcie, oprócz Novateka (60% akcji), posiadają zagraniczne spółki – francuski TotalEnergies, japońskie konsorcjum Japan Arctic LNG (Mitsui & Co. oraz JOGMEC) oraz chińskie CNPC i CNOOC. Podmioty te posiadają po 10% akcji – z tego względu inwestorzy mają także prawo do odbioru produkowanego tam LNG w ramach kontraktów długoterminowych. Zob. Т. Дятел, «Арктик СПГ-2» теперь сам по себе, Коммерсантъ, 25.12.2023, kommersant.ru.

[15] A. Hayley, L. Lee, China criticizes U.S. sanctions on Russia’s Arctic LNG-2 project, Reuters, 26.12.2023, reuters.com.

[16] S. Tani, A. Stognei, Russia foils western sanctions on natural gas project as shipments near, Financial Times, 21.02.2024, ft.com.

[17] A. Korotkova, M. Zholobova, How the Russian Billionaires Provide Mercenaries to the Russian Army, Важные Истории, 1.08.2023, istories.media/en.

[18] S. Elliott, EU Council, Parliament agree new gas regulation, Russian import measures, S&P Global Commodity Insights, 8.12.2023, spglobal.com.

[19] A.M. Jaller-Makarewicz, EU turns a blind eye to 21% of Russian LNG flowing through its terminals, Institute for Energy Economics and Financial Analysis, 29.11.2023, ieefa.org.

[20] Energy Sanctions: Four Key Steps to Constrain Russia in 2024 and Beyond (Working Group Paper #18), The International Working Group on Russian Sanctions, 7.02.2024, fsi.stanford.edu.